Преобразование традиционной системы учета в управленческий учет

9

Анализ чувствительности, в основу которого положена идея оценки влияния предполагаемых изменений на результат инвестиционных расчетов. Этот метод анализирует следствия действия определенных факторов, но не рассматривает их как критерий принятия решений.

Анализ рисков вместо стабильных цифровых значений использует вероятностные распределения. Применимость этого метода для учета факторов нестабильности в инвестиционных расчетах можно охарактеризовать как наилучшую.

При построении инвестиционного контроллинга особое внимание следует уделять стандартизации инвестиционных расчетов, определению рамок планируемых или анализируемых систем, определению допустимых упрощений в расчетах, учету качественных целевых критериев, взаимосвязи с системой внутрифирменного планирования, сравнению "план/факт" и анализу отклонений.

Необходимая степень сопоставимости и проверяемости инвестиционных проектов требует определенного уровня стандартизации. Стандартизация должна касаться учитываемых условий (например, уровня инфляции), расчетных методов (например, единой для предприятия величины внутренней нормы доходности) и организационных аспектов (например, лиц, принимающих решения, и протекающих процессов).

Вопросы установления границ анализируемых при осуществлении инвестиций систем крайне важны, поскольку при слишком узком рассмотрении инвестиционных систем многие побочные эффекты остаются неучтенными. Например, инвестиции в средства производства, отменяющие ручной труд на определенных участках, могут одновременно означать необходимость таких дополнительных затрат на обслуживание этих средств производства, что инвестиции окажутся невыгодными. В инвестиционном анализе необходимо учитывать все возможные аспекты, влияющие на принятие инвестиционных решений.

Инвестиционные расчеты в зависимости от степени их детализации могут быть весьма затратными с точки зрения объема используемых ресурсов. Важно рассмотреть вопрос о том, какие допустимые упрощения возможны на практике. Один из хорошо зарекомендовавших себя на практике принципов звучит так: при реализации "небольших" проектов используются статические методы, при реализации крупных проектов - динамические методы инвестиционных расчетов, связанные с поведением прогнозируемых денежных потоков.

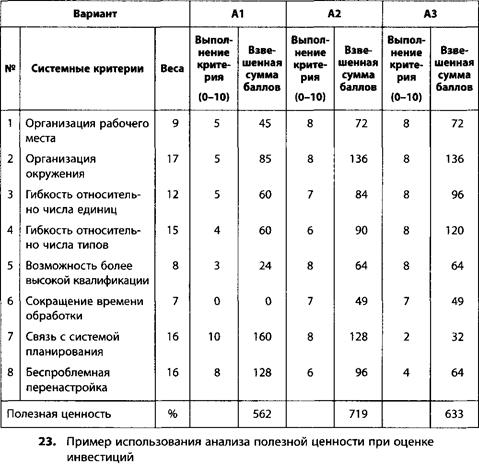

Методы инвестиционных расчетов основаны на использовании такого понятия, как "измеримость". Эти методы позволяют оценить проекты с помощью той или иной монетарной величины (например, рентабельности). Однако большинство планируемых ситуаций характеризуется тем, что существует большое число факторов, субъективная оценка которых в значительной степени влияет на прогнозирование ожидаемых значений поступлений и выплат. В таких случаях "мощности" рассмотренных методов инвестиционных расчетов уже не хватает и дополнительно используется метод анализа полезной стоимости, позволяющий оценивать сложные запланированные варианты с точки зрения многомерной системы целей. Принципиальный алгоритм этого метода представлен на рис.23. С точки зрения совокупной полезной стоимости значение имеют восемь системных критериев. Рассчитываемое (субъективным образом) значение полезной стоимости позволяет оценить предпочтительность того или иного варианта инвестиций. Отдельным критериям присваиваются веса (в сумме 100%), а отдельные инвестиционные альтернативы оцениваются на основе предложенных критериев. Взвешенная сумма баллов определяет значение полезной ценности. В рассматриваемом примере предпочтение следует отдать варианту 2.

Сложности, связанные с получением фактических данных расчета, требующим значительного времени, а также опасения получить значительные отклонения "план/факт" служат причиной того, что инвестиционный контроль зачастую не проводится вообще. Сам по себе инвестиционный контроль необходим для определения отклонения между плановыми и фактическими величинами осуществленных выплат и для расчета фактической экономической эффективности осуществленных инвестиций. Анализ отклонений предполагает сопоставление запланированных и фактических значений поступлений и выплат по различным инвестициям.

На практике зачастую случается так, что контроллер в силу его нейтрального положения в компании вовлекается в процесс принятия инвестиционных решений. Функция инвестиционного контроля также зачастую передается именно контроллеру.

Финансовые расчеты

Экономическая эффективность, лежащая в основе построения системы управленческого учета, представляет собой один из параметров, характеризующих деятельность предприятия. Еще одной важнейшей предпосылкой выживания предприятия является последовательное соблюдение платежеспособности (ликвидности). Процесс создания того или иного продукта, предлагаемого рынку, может протекать без помех только в том случае, когда сбалансированы все потоки платежей и предприятие в любой момент времени не испытывает потребности в деньгах. Однако слишком высокая ликвидность нерентабельна и этого следует избегать.

Для мониторинга ликвидности используются статические и динамические инструменты. К статическим инструментам относятся статус ликвидности, уровни ликвидности, а также различные показатели ликвидности. Они характеризуют ликвидность предприятия на определенный момент времени. Финансовые расчеты относятся к категории динамических инструментов и характеризуют ситуацию за определенный период времени. Финансовые расчеты, в рамках которых определяются значения поступлений и выплат, предназначены для регистрации и прогноза ситуации с ликвидностью.

К важнейшим видам финансовых расчетов относятся:

отчет о движении денежных средств (Cash Flow Statement), который дополняет баланс и отчет о прибылях и убытках;

ежедневные финансовые расчеты, предназначенные для бесперебойного выполнения ежедневных операций, связанных с движением денежных средств;

"финансовый план", в котором сопоставляются поступления и выплаты за тот или иной кратко - или долгосрочный период времени;

"план замораживания капитала", т.е. многолетний финансовый прогноз, в котором содержится информация о финансовом равновесии компании в течение долгосрочного периода.

Сопоставление поступлений и выплат за тот или иной период позволяет рассчитать либо избыток, либо недостаток дене^кных средств. Отчет о движении денежных средств предназначен для документирования поступлений и выплат за тот или иной отчетный период. Три других документа представляют собой по сути формы планирования ликвидности.

Отчет о движении денежных средств (при использовании в расчетах других фондов - например, чистых оборотных активов - говорят об отчете о движении средств или отчете о движении капитала) содержит данные о поступлениях и выплатах за тот или иной прошлый период. Из этого отчета можно почерпнуть информацию о том, какой была ситуация с ликвидностью в прошлом, о значении денежного потока за период, об инвестиционных процессах и о финансовых мероприятиях за тот или иной отчетный период. В современной практике этот отчет структурирует поступления и выплаты по трем видам деятельности - основной (операционной), инвестиционной и финансовой. Разница между поступлениями и выплатами по основной деятельности называется денежным потоком (Cash Flow) по основной деятельности. Этот показатель характеризует способность предприятия финансировать свои инвестиции (создавая тем самым источники получения доходов в будущем), покрывать финансовые (кредитные) долги. Показатель свободного денежного потока (Free Cash Flow) рассчитывается вычитанием нетто-инвестиций и дивидендов из суммы денежного потока по основной деятельности. Показатели денежного потока и свободного денежного потока являются важнейшими индикаторами финансового состояния предприятия.