Обоснование введения конкурсного производства на примере ОАО "Кимрыинжсельстрой"

15

Рис. 13. Графическая модель факторного анализа убытков

Факторный анализ убытков предприятия должен ответить на следующие вопросы, имеющие значение для разработки планов оздоровления.[13] В какой мере убытки вызваны внешними (не зависящими от предприятия) или внутренними причинами?

à В какой мере внешние причины несостоятельности являются случайными, временными или, наоборот, постоянно действующими?

à В какой мере внутренние причины обусловлены неверными решениями коллектива или только руководства?

Внутренние причины должны быть увязаны с конкретными производственными и функциональными подразделениями предприятия, конкретными сферами управления – управлением запасами или затратами, управлением финансами и т. д.

Постоянно действующие внешние факторы должны быть разделены на факторы региональные, отраслевые, народнохозяйственные, а также на сферы управления – таможенные, налоговые, бюджетные, банковские с тем, чтобы арбитражный управляющий мог сформулировать свои предложения к первому собранию кредиторов.

Таким образом, анализ издержек предприятия необходим для составления плана оздоровления предприятия (это необходимо для введения процедур внешнего управления или финансового оздоровления). К сожалению, необходимо признать, что огромный потенциал, заложенный в реорганизационных процедурах, до сих пор не используется практикой в полной мере. Поэтому арбитражному управляющему необходимо не только предоставлять анализ финансового состояния предприятия на основании структуры баланса и различных коэффициентов финансово-хозяйственной деятельности, но в полной мере анализировать возможности реструктуризации предприятия. Это будет способствовать введению оздоровительных процедур (внешнее управление или финансовое оздоровление), и возможно ликвидационные процедуры будут применяться реже.

Применение горизонтального трендового анализа

Горизонтальный (или трендовый) финансовый анализ базируется на изучении динамики отдельных финансовых показателей во времени. Для этого можно использовать различные аппроксимации. Наиболее простая является линейная аппроксимация. Изменение финансового показателя во времени можно представить в виде:

Y = A + B*X (4)

Где Y – значение финансового показателя в определённый период времени

A – значение финансового показателя в начальный период времени

B – изменение значения финансового показателя за единицу времени

X – Время (за единицу времени можно взять месяц, квартал, год)

Очевидно, что определив коэффициенты А и В, можно предсказать значение финансового показателя в ближайшее время.

Также целесообразно рассчитывать коэффициент парной корреляции ( R ). Он показывает, насколько тесно две переменные связаны между собой.

Принято считать, что коэффициенты корреляции, которые по модулю больше 0,7, говорят о сильной связи Коэффициенты корреляции, которые по модулю меньше 0,7, но больше 0,5, говорят о связи средней силы. Наконец, коэффициенты корреляции, которые по модулю меньше 0,5, говорят о слабой связи.

Слабая связь двух переменных говорит о том, что возможно нужно использовать другую аппроксимирующую функцию (например квадратичную или экспоненциальную). Также низкое значение коэффициента корреляции в трендовом анализе указывает на нестабильную, стихийную хозяйственную деятельность.

Представим зависимости задолженности перед бюджетом, коэффициент текущей ликвидности, чистую прибыль от времени. За единицу времени возьмём квартал. Тогда X = 1 – первый квартал 2003 г., X = 2 – второй квартал 2003 г., X = 3 – третий квартал 2003 г. и т.д.

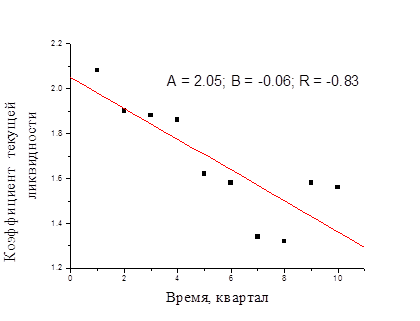

Рис. 14 Зависимость коэффициента текущей ликвидности от времени.

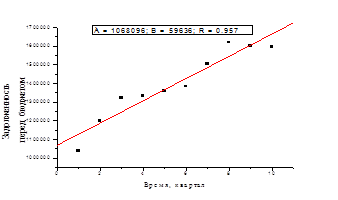

Рис. 15 Зависимость задолженности перед бюджетом от времени.

Можно видеть, что коэффициент текущей ликвидности линейно убывает. Используя коэффициенты А и В этой зависимости можно рассчитать значение коэффициента восстановления платёжеспособности. При этом значение этого коэффициента будет более объективным. Согласно рекомендациям ФУДН отчётный период Т можно брать равным 3, 6, 9, 12 месяцев. При этом может возникнуть ситуация, когда, взяв для расчёта различные значения Т, коэффициент платёжеспособности может оказаться либо выше единицы, либо ниже. Трендовый анализ позволяет нивелировать случайные изменения коэффициента текущей ликвидности.

Можно видеть, что задолженность перед бюджетом предприятия возрастает. Значение коэффициента корреляции указывает, что линейное увеличение задолженности не носит случайного характера. Предприятие методично наращивает свои обязательства.

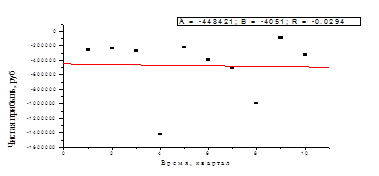

Рис. 16 Зависимость чистой прибыли от времени.

Можно видеть, что линейная зависимость не отражает динамику изменения чистой прибыли от времени. Вероятно, это связано с нестабильной хозяйственной деятельностью и хаотичное получение прибыли.

Таким образом, трендовый анализ позволяет оценить динамику финансовых показателей во времени, что необходимо при выборе процедур банкротства.

Применение парно-корреляционного анализа для обоснования введения конкурсного производства

Рассмотрим различные варианты развития событий, используя простую линейную модель в качестве статистической основы прогнозирования. Для определения аргумента и функции разрабатываемой модели рассмотрим несколько взаимозависимых переменных, наиболее корректно отражающих финансовое положение строительного предприятия. В качестве результирующего показателя целесообразно использовать либо чистую прибыль строительного предприятия, либо величину просроченной кредиторской задолженности. На наш взгляд, эти показатели связаны между собой, так как наличие чистой прибыли свидетельствует об отсутствии просроченной кредиторской задолженности, и наоборот, если имеет место просроченная кредиторская задолженность, то ни о какой чистой прибыли не может быть и речи. То есть один из этих показателей может быть выбран в качестве функции при прогнозе.

В качестве аргумента целесообразно использовать коэффициент текущей ликвидности.

На основе данных за предшествующие периоды построим таблицу исходных данных (табл. 8), в которой сопоставим выбранные выше показатели.

Таблица 8

Показатели финансового состояния ОАО «Кимрыинжсельстрой»

|

1/1/2003 |

4/1/2003 |

7/1/2003 |

10/1/2003 |

1/1/2004 | |

|

Задолженность перед бюджетом |

1039993 |

1198659 |

1322145 |

1334128 |

1360225 |

|

Чистая прибыль |

-257587 |

-231564 |

-266027 |

-1423415 |

-219304 |

|

Коэффициент текущей ликвидности |

2.08 |

1.90 |

1.88 |

1.86 |

1.62 |