Финансовый менеджмент на современном предприятии

36

Конечно, и в отношении метода ЛИФО можно сделать критические замечания. По той причине, что в балансе материальные запасы оценены и отражены по ценам первых покупок (предшествующим ценам), эта оценка часто не совпадает с реальной стоимостью материальных запасов. Таким образом, такие балансовые показатели, как собственные оборотные средства и коэффициент покрытия, должны анализироваться с учетом всего сказанного выше.

ВЛИЯНИЕ ОЦЕНКИ МАТЕРИАЛЬНЫХ ЗАПАСОВ

НА ФИНАНСОВУЮ ОТЧЕТНОСТЬ.

У каждого метода есть свои преимущества и недостатки, и ни один не может рассматриваться как самый лучший и совершенный. Выбор метода оценки зависит от его влияния на баланс. Отчет о финансовых результатах и их использовании, налога на прибыль и решений, принимаемых руководством предприятия.

Основная проблема при выборе метода оценки запасов в там, что материальные запасы отражаются как в балансе, так и в отчете о финансовых результатах и их использовании. Как мы видели, метод ЛИФО - наиболее подходящий для отчета о финансовых результатах и их использовании, потому что наилучшим образом сопоставляет доходы от реализации продукции с их себестоимостью. Но он не является лучшим методом оценки текущей балансовой стоимости запасов особенно, когда существует длительная тенденция повышения или понижения цен. С другой стороны, метод ФИФО - наиболее подходящий при составлении баланса, потому что себестоимость запасов на конец отчетного периода является наиболее близкой к текущим ценам и, таким образом, дает более реальную картину активов предприятия.

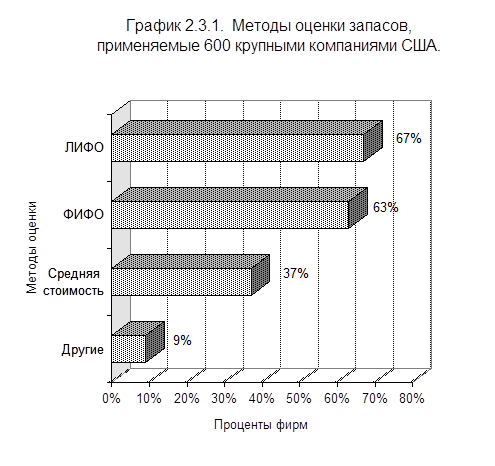

Методы ФИФО, ЛИФО и средней стоимости широко используются крупными зарубежными компаниями, как это можно увидеть на графике 2.3.1.

Общая сумма процентов превышает 100, так как различные компании используют различные методы оценки для различных запасов.

ВЛИЯНИЕ МЕТОДОВ ОЦЕНКИ ЗАПАСОВ НА НАЛОГ НА ПРИБЫЛЬ.

Предприятия имеют возможность выбора различных методов оценки запасов. Но после того, как метод выбран, он должен последовательно применятся из года в год. Предприятие может изменить метод в случае, если имеются серьезные основания, причем и причины и последствия перехода на новый метод должны объяснятся в годовом отчете.

Многие бухгалтера считают, что использование метода ФИФО или средней стоимости в период повышения цен приводит к тому, что предприятия объявляют прибыль большую, чем есть на самом деле, в результате выплачиваются лишние средства в виде налога на прибыль. Прибыль завышается потому, что занижается стоимость реализованной продукции. Фирма должна закупать новые товары по более высоким ценам, а также тратить часть резервированных средств на оплату налога на прибыль. В период быстрого роста инфляции в 1979-1982 гг. в США прибыли были объявлены в миллиардах долларов, и выплаченные по ним подоходные налоги считались результатом слабого приведения в соответствие текущих расходов и доходов при использовании метода ФИФО и средней стоимости. Поэтому многие компании США с тех пор перешли на использование метода ЛИФО, предполагая, что цены будут продолжать расти.

Основная идея метода ЛИФО состоит в том, что в условиях роста цен он создает для предприятия скрытые резервы. Применение этого метода гарантирует предприятие от внезапных финансовых затруднений и экономит средства на выплатах дивидендов, премий и налогов.

Когда цены растут, руководство предприятия, в котором применяется метод ЛИФО, может обнаружить, что себестоимость материальных запасов в балансе существенно ниже тех сумм, которые приходится платить за такие же материалы в текущий момент. Администрация должна тщательно следить за тем, чтобы размер запасов на конец года не оказался меньше запасов на начало года.

ПРАКТИЧЕСКОЕ ПРИМЕНЕНИЕ МЕТОДОВ ОЦЕНКИ.

ПРОИЗВОДСТВЕННЫХ ЗАПАСОВ НА АО “Х“.

Методы оценки производственных запасов на АО “Х“ были применены к сырью углеподготовительного цеха. Входящим продуктом (сырьем) данного цеха является уголь, исходящим - шихта. В дальнейшем шихта идет на производство основного продукта завода - кокса.

Приобретение сырья отражается в учете по цене, вытекающей из договорной стоимости, доплат за количество, тарифа, обозначенной в счете - фактуре поставщиков, включая транспортные и экспедиторские расходы.

Необходимо учитывать, что, как правило, момент фактического поступления сырья и платежных документов по ним не совпадает во времени. В этом случае уголь приходуется с учетом договорных цен предыдущих поставок, что лишает учет необходимой точности.

Действует следующий порядок учета неотфактурованных поставок.

Дебет 10, Кредит 60 - поступил на склад уголь как

неотфактурованная поставка . ( 200 000 тыс. руб. )

Дебет 10, Кредит 60 - сторнируется предыдущая запись после получения

счета - фактуры . ( 200 000 тыс. руб. )

Дебет 10, Кредит 60 - стоимость неотфактурованной поставки,

указанная в счете:

вариант 1 - 180 000 тыс. руб.

вариант 2 - 210 000 тыс. руб.

Результатом последних двух проводок являются следующие уточнения:

- вариант 1 - сторнируется излишняя стоимость (20 000 тыс. руб.).

- вариант 2 - приходуется дополнительная стоимость (10 000 тыс. руб.).

Применение того или иного метода оценки производственных запасов (ФИФО, средняя фактическая стоимость, ЛИФО) приводит к получению разных по стоимости расхода и остатка угля. Это приводит к изменению производственной себестоимости шихты и, как следствие, к изменению производственной себестоимости кокса.

Расчеты возможных вариантов за декабрь 1996г. и январь 1997г. показаны в таблицах 1 - 10, приложения 1. Результаты расчетов сведены в таблице 2.3.4.

Таблица 2.3.4.

Результаты практического применения

методов оценки производственных запасов.

| Показатели | Методы оценки | ||||||

| По средней | ФИФО | ЛИФО | |||||

| стоимости | сумма | отклонение (гр.2-гр.1) | сумма | отклонение (гр.4-гр.1) | |||

| А | 1 | 2 | 3 | 4 | 5 | ||

|

ДЕКАБРЬ |

1995 г. | ||||||

|

1. Остаток (1.12.95 г.) |

2434532115 |

2434532115 |

0 |

2434532115 |

0 | ||

|

2. Приход |

22438219528 |

22438219528 |

0 |

22438219528 |

0 | ||

|

3. Расход: | |||||||

|

- производство |

22795407625 |

22751881287 |

-43526238 |

22826934576 |

31526951 | ||

|

- на сторону |

33000018 |

33000018 |

0 |

33000018 |

0 | ||

|

4. Остаток (1.01.96 г.) |

2044344000 |

2087870238 |

43526238 |

2012817049 |

-31526951 | ||

|

5. Производственная себестоимость шихты |

23679472192 |

23635945954 |

-43526238 |

23710999143 |

31526951 | ||

|

6. Увеличение остатка шихты в печах |

-28116675 |

-27116675 |

0 |

-28116675 |

0 | ||

|

7. Итого шихты на коксование (стр.5-стр.6) |

23651355517 |

23607829279 |

-43526238 |

23682882468 |

31526951 | ||

|

8. Производственная себестоимость кокса |

31022630659 |

30979104421 |

-43526238 |

31054157610 |

31526951 | ||

|

9. Полная себестоимость кокса |

31061452546 |

31017926308 |

-43526238 |

31092979497 |

31526951 | ||

|

10.Товарный выпуск кокса в оптовых ценах |

35860160016 |

35860160016 |

0 |

35860160016 |

0 | ||

|

11.Прибыль (при условии полной реализации товарного выпуска) |

4798707470 |

4842233708 |

43526238 |

4767180519 |

-31526951 | ||

|

ЯНВАРЬ |

1996 г. | ||||||

|

12.Остаток (1.01.96 г.) |

2044344000 |

2087870238 |

43526238 |

2012817049 |

-31526951 | ||

|

13.Приход |

25919488153 |

25919488153 |

0 |

25919488153 |

0 | ||

|

14.Расход |

24604102377 |

24587571051 |

-16531326 |

24744360270 |

140257893 | ||

|

с/н |

141940440 |

141940440 |

0 |

141940440 |

0 | ||

|

15.Остаток (1.02.96 г.) |

3359729776 |

3419787340 |

60057564 |

3187944932 |

-171784844 | ||

|

16.Производственная себестоимость шихты |

26250024017 |

26233492691 |

-16531326 |

26390281910 |

140257893 | ||

|

17.Увеличение остатков шихты в печах |

-159310148 |

-159310148 |

0 |

-159310148 |

0 | ||

|

18.Итого шихты на коксование (стр.5-стр.6) |

26090713869 |

260741182543 |

-16531326 |

26230971762 |

140257893 | ||

|

19.Производственная себестоимость кокса |

39801732742 |

39785201416 |

-16531326 |

39941990635 |

140257893 | ||

|

20.Полная себестоимость кокса |

40029030865 |

40012499539 |

-16531326 |

40169288758 |

140257893 | ||

|

21.Товарный выпуск кокса в оптовых ценах |

41734686929 |

41734686929 |

0 |

41734686929 |

0 | ||

|

22.Прибыль (при условии полной реализации товарного выпуска) |

1705656064 |

1722187390 |

16531326 |

1565398171 |

-140257893 | ||