Оценка рыночной позиции фирмы (на примере ОАО "Островское")

9

Коэффициент финансовой зависимости. Является обратным к коэффициенту концентрации собственного капитала. Рост этого показателя в динамике означает увеличение доли заемных средств в финансировании предприятия. Если его значение снижается до единицы (или 100%), это означает, что владельцы полностью финансируют свое предприятие.

Коэффициент маневренности собственного капитала. Показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т. е. вложена в оборотные средства, а какая часть капитализирована. Значение этого показателя может ощутимо варьировать в зависимости от структуры капитала и отраслевой принадлежности предприятия.

Коэффициент структуры долгосрочных вложений. Логика расчета этого показателя основана на предположении, что долгосрочные ссуды и займы используются для финансирования основных средств и других капитальных вложений. Коэффициент показывает, какая часть основных средств и прочих внеоборотных активов профинансирована внешними инвесторами, т.е. (в некотором смысле) принадлежат им, а не владельцам предприятия.

Коэффициент долгосрочного привлечения заемных средств. Характеризует структуру капитала. Рост этого показателя в динамике – в определенном смысле – негативная тенденция, означающая, что предприятие все сильнее и сильнее зависит от внешних инвесторов.

Коэффициент соотношения собственных и привлеченных средств. Как и некоторые из вышеприведенных показателей, этот коэффициент дает наиболее общую оценку финансовой устойчивости предприятия.

Необходимо подчеркнуть, что не существует каких-то нормативных критериев для рассмотренных показателей. Они зависят от многих факторов: отраслевой принадлежности предприятия, принципов кредитования, сложившейся структуры источников средств, оборачиваемости оборотных средств, репутации предприятия и др. Можно сформулировать лишь одно правило, которое работает для предприятий любых типов: владельцы предприятия (акционеры, инвесторы и другие лица, сделавшие взнос в уставный капитал) предпочитают разумный рост в динамике доли заемных средств; напротив, кредиторы (поставщики сырья и материалов, банки, предоставляющие краткосрочные ссуды, и другие контрагенты) отдают предпочтение предприятиям с высокой долей собственного капитала, с большой финансовой автономностью.

Таблица 2.5

Оценка финансовой устойчивости

| Наименование показателя | Формула расчета | Информационное обеспечение. Номера строк (форма 1) |

|

Коэффициент концентрации собственного капитала |

|

|

|

Коэффициент финансовой зависимости |

|

|

|

Коэффициент маневренности собственного капитала |

|

|

|

Коэффициент концентрации привлеченного капитала |

|

|

|

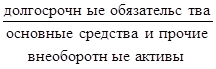

Коэффициент структуры долгосрочных вложений |

|

|

|

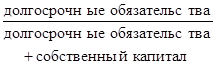

Коэффициент долгосрочного привлечения заемных средств |

|

|

|

Коэффициент структуры привлеченного капитала |

|

|

|

Коэффициент соотношения привлеченных и собственных средств |

|

|

Проследим динамику изменения данных показателей на нашем примере:

Таблица 2.6

Динамика показателей финансовой устойчивости

| Наименование показателя | На начало года | На конец года |

|

Коэффициент концентрации собственного капитала | 0,9605 | 0,9440 |

|

Коэффициент финансовой зависимости | 1,0411 | 1,0593 |

|

Коэффициент маневренности собственного капитала | 0,0158 | -0,0107 |

|

Коэффициент концентрации привлеченного капитала | 0,0395 | 0,0560 |

|

Коэффициент структуры долгосрочных вложений | 0,0089 | 0,0089 |

|

Коэффициент долгосрочного привлечения заемных средств | 0,0082 | 0,0082 |

|

Коэффициент структуры привлеченного капитала | 0,2018 | 0,1391 |

|

Коэффициент соотношения привлеченных и собственных средств | 0,0411 | 0,0593 |