Краткосрочная финансовая политика

9

Выбор форм рефинансирования дебиторской задолженности. Развитие рыночных отношений и инфраструктуры финансового рынка позволяют использовать в практике финансового менеджмента новые формы управления дебиторской задолженностью — ее рефинансирование. Это ускоренный перевод дебиторской задолженности в другие формы оборотных активов компании, такие как денежные средства, высоколиквидные краткосрочные ценные бумаги. В настоящее время основными формами рефинансирования дебиторской задолженности являются факторинг и учет векселей, выданных покупателями продукции.

Факторинг представляет собой финансовую операцию, заключающуюся в уступке компанией-продавцом права получения денежных средств по платежным документам за поставленную продукцию в пользу банка или специализированной компании — «фактор компании», которые принимают на себя все кредитные риски по инкассации долга. За осуществление такой операции банк (фактор компания) взимает с компании-продавца определенную комиссионную плату в процентах к сумме платежа. Ставки комиссионной платы дифференцируются с учетом уровня платежеспособности покупателя продукции и предусмотренных сроков ее оплаты.

Учет векселей, выданных покупателями продукции, представляет собой финансовую операцию по их продаже банку (или другому финансовому институту, другому хозяйствующему субъекту) по определенной (дисконтной) цене, устанавливаемой в зависимости от их номинала, срока погашения и учетной вексельной ставки. Учетная вексельная ставка состоит из средней депозитной ставки, ставки комиссионного вознаграждения, а также уровня премии за риск при сомнительной платежеспособности векселедателя. Указанная операция может быть осуществлена только с переводным векселем.

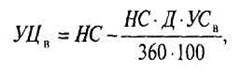

Учетная (дисконтная) цена векселя определяется по формуле1:

(6.29)

(6.29)

где УЦВ — учетная (дисконтная) цена векселя на момент его продажи (учета банком); НС — номинальная сумма векселя, подлежащая погашению векселедателем в предусмотренный в нем срок; Д — число дней от момента продажи (учета) векселя до момента его погашения векселедателем; УСВ — годовая учетная вексельная ставка, по которой осуществляется дисконтирование суммы векселя, %.

Контроль за движением и своевременной инкассацией дебиторской задолженности. Создание и использование механизма внутреннего контроля дебиторской задолженности покупателей позволяет компании минимизировать риски ее недопустимого увеличения или непогашения.

Приемы контроля дебиторской задолженности включают:

• использование метода ABC для группировки клиентов в зависимости от размера дебиторской задолженности для определения приоритетов работы с дебиторами. В категорию «Л» включаются при этом наиболее крупные и сомнительные виды дебиторской задолженности (так называемые проблемные кредиты), в категорию «В» — кредиты средних размеров, в категорию «С» — остальные виды дебиторской задолженности, не оказывающие серьезного влияния на результаты финансовой деятельности компании;

• лимитирование дебиторской задолженности по покупателям;

• пересмотр соотношения продаж в кредит и по предоплате в зависимости от кредитной истории потребителя;

• ведение оперативного учета методом документальной сверки;

• анализ дебиторской задолженности по видам продукции с целью выявления наименее выгодных с точки зрения инкассации товаров, ориентация на возможно большее число покупателей для уменьшения совокупного риска неуплаты;

• ускорение средней оборачиваемости задолженности индивидуальных дебиторов (сумма поставки, умноженная на число дней с момента получения продукции потребителем до момента инкассации поступивших денежных средств);

• контроль за соотношением дебиторской и кредиторской задолженности и сбалансированностью тенденций их изменений, предоставление скидок при досрочной оплате с целью повышения коэффициента инкассации;

• контроль за расчетами с покупателями по отсроченным или просроченным задолженностям.

Управление денежными активами компании

Вусловиях высокой инфляции и неплатежей управление денежными активами является важным направлением политики управления оборотными активами компании. Управление денежными активами компании заключается в оптимизации совокупного размера их остатка с целью обеспечения постоянной платежеспособности компании. Управление денежными активами позволяет регулировать ликвидность баланса, планировать временную потребность в оборотных активах и источники их финансирования, регулировать текущие расходы, оптимизировать соотношение между поддержанием текущей платежеспособности и получением дополнительной прибыли от вложения этих средств.

Управление денежными активами компании включает:

• определение минимально необходимой потребности в них;

• определение оптимального остатка денежных активов компании;

• регулирование среднего остатка денежных средств.

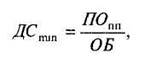

Определение минимально необходимой потребности в денежных активах основывается на планируемом денежном потоке по текущим финансово-хозяйственным операциям, в частности, на объеме расходования денежных активов по этим операциям в предстоящем периоде. Расчет может осуществляться по двум формулам:

(6.30)

(6.30)

где ДСmin — минимально необходимая потребность в денежных средствах для осуществления текущей финансово-хозяйственной деятельности в предстоящем периоде; ПОПП — предполагаемый объем платежного оборота по текущим операциям в предстоящем периоде (в соответствии с планом поступления и расходования денежных средств компании); ОБ — оборачиваемость денежных средств (в разах) в аналогичном по сроку отчетном периоде.

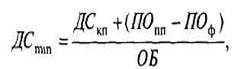

(6.31)

(6.31)

где ДСтin — остаток денежных средств на конец отчетного периода; ПОф — фактический объем платежного оборота по текущим финансово-хозяйственным операциям в отчетном периоде.

В процессе выявления оптимального остатка денежных активов компании используются различные модели. Наибольшее применение из них получили модели Баумоля, Миллера—Орра и Стоуна.

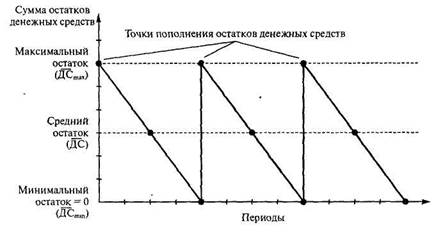

Модель Баумоля определяет оптимальный остаток денежных средств в составе оборотного капитала. Исходными положениями модели Баумоля является постоянство потока расходования денежных средств, хранение всех резервов денежных активов в форме краткосрочных финансовых вложений и изменение остатка денежных активов от их максимума до минимума, равного нулю (рис. 6.4).

Рис. 6.4. Формирование и расходование остатка денежных средств в составе оборотного капитала в соответствии с моделью Баумоля

Исходя из представленного графика следует, что если бы пополнение остатков денежных средств за счет продажи части краткосрочных финансовых вложений или краткосрочных кредитов банка осуществлялось в два раза чаще, то размер максимального и среднего остатков денежных средств в компании снизился бы в два раза. Однако каждая операция по продаже краткосрочных активов или получению кредита связана для компании с определенными расходами. Их размер возрастает с увеличением частоты (или сокращением периода) пополнения денежных средств. Обозначим этот вид расходов индексом Рк (расходы по обслуживанию одной операции пополнения денежных расходов).