Формирование команды для осуществления проекта

2

-финансово несостоятельное предприятие осложняет формирование доходной части государственного бюджета и внебюджетных фондов, замедляя

реализацию предусмотренных программ экономического и социального развития;

-неэффективно используя предоставленные ему кредитные ресурсы в товарной и денежной форме, финансово несостоятельное предприятие влияет на снижение общей нормы прибыли на капитал, используемый в сфере предпринимательства;

-вынужденно сокращая объемы своей хозяйственной деятельности в связи с финансовыми трудностями, такие предприятия генерируют

ч

сокращение численности рабочих мест и количества занятых в общественном производстве, усиливая тем самым социальную напряженность в стране.

С учетом изложенного механизм банкротства предприятий следует рассматривать как действенную форму перераспределения общественного капитала с целью более эффективного его использования.

Понятие банкротства характеризуется различными его видами. В законодательной и финансовой практике выделяют следующие виды банкротства предприятий:

1.Реальное банкротство. Оно характеризует полную неспособность предприятия восстановить в предстоящем периоде свою финансовую устойчивость и платежеспособность в силу реальных потерь используемого капитала. Катастрофический уровень потерь капитала не позволяет такому предприятию осуществлять эффективную хозяйственную деятельность в предстоящем периоде, вследствие чего оно объявляется банкротом юридически.

2-Техническое банкротство. Используемый термин характеризует состояние неплатежеспособности предприятия, вызванное существенной просрочкой его дебиторской задолженности. При этом размер дебиторской задолженности превышает размер кредиторской задолженности предприятия, а сумма его активов значительно превосходит объем его финансовых обязательств. Техническое банкротство при эффективном антикризисном

управлении предприятием, включая его санирование, обычно не приводит к юридическому его банкротству.

3.Умышленное банкротство. Оно характеризует преднамеренное создание (или увеличение) руководителем или собственником предприятия его неплатежеспособности; нанесение ими экономического ущерба предприятию в личных интересах или в интересах иных лиц; заведомо некомпетентное финансовое управление. Выявленные факты умышленного банкротства преследуются в уголовном порядке.

ч

4.Фиктивное банкротство. Оно характеризует заведомо ложное объявление предприятием о своей несостоятельности с целью введения в заблуждение кредиторов для получения от них отсрочки (рассрочки) выполнения своих кредитных обязательств или скидки с суммы кредитной задолженности. Такие действия также преследуются в уголовном порядке.

Регулирование отношений кредиторов и должников может осуществляться различными способами. В России получила развитие смешанная модель регулирования рынка, при которой управление рынком и контроль за деятельностью участников рынка осуществляется как государственными, так и общественными структурами самих участников рынка. Центральное место на российском рынке антикризисного управления занимает федеральная служба России по делам о несостоятельности и финансовому оздоровлению, в том числе осуществляющая разработку нормативной базы рынка, подготовку, лицензирование и контроль за деятельностью арбитражных управляющих, представление интересов государства в рамках процедур антикризисного управления. Кроме того, среди государственных субъектов рынка важное место занимает Высший арбитражный суд, обобщающий судебную практику и вырабатывающий рекомендации по ведению дел о несостоятельности, и Центральный банк РФ, к ведению которого относятся вопросы антикризисного управления кредитными организациями.

Основным законом, регулирующим экономические, финансовые отношения предприятий и граждан между собой и государством является Федеральный закон Российской Федерации «О несостоятельности (банкротстве)» от 26 октября 2002года.

В законе даны последовательность определения несостоятельности предприятий и граждан, процедур банкротства и восстановления платежеспособности. Он не предусматривает методических аспектов составления тех или иных планов финансового оздоровления предприятий,

^

стратегий и т.д., которыми должны заниматься специалисты предприятия или уполномоченные на это специально подготовленные работники.

В соответствии с законом РФ «О несостоятельности (банкротстве)» (статья 2) под несостоятельностью понимается признанная арбитражным судом или объявленная должником неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей при условии их неисполнения в течении трех месяцев (далее банкротство).

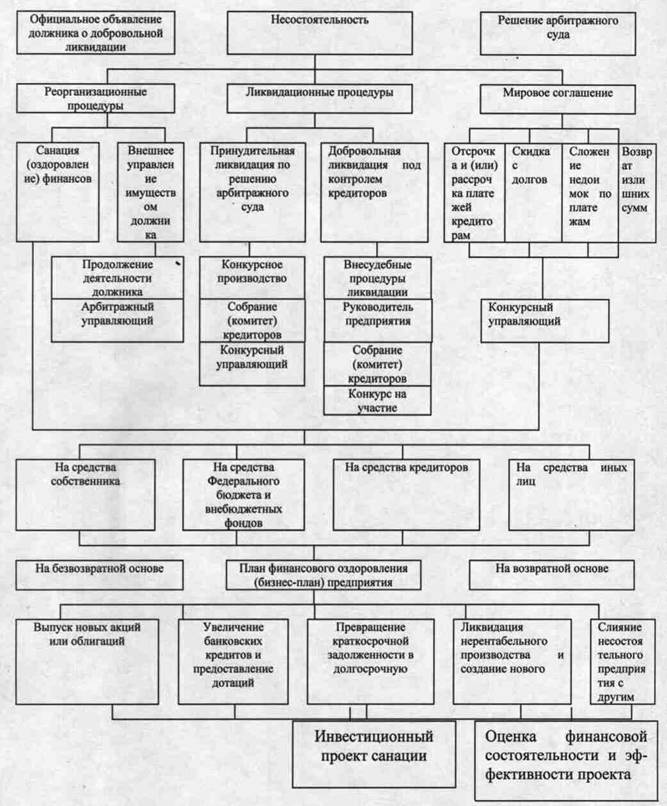

При несостоятельности предпринимателя к нему могут быть применены различные процедуры и формы их реализации (рисунок 1). Это может быть реструктуризация, ликвидация предприятия или мировое соглашение между кредиторами и собственниками предприятия.

Восстановление платежеспособности происходит, с одной стороны, за счет реализации части имущества предприятия-должника, с другой - путем проведения соответствующих организационно-технических экономических мероприятий.

При санации (оздоровлении), как показано на рисунке 1, предприятию на конкурсной основе оказывается финансовая помощь собственником предприятия, кредиторами и другими лицами. При этом главным является составление надлежащего бизнес-плана, представляющего собой стратегию предприятия по восстановлению платежеспособности и эффективной деятельности.

Рисунок 1- Типы применяемых к должнику процедур и формы их реализации

В условиях кризисного состояния преследуются следующие цели и задачи бизнес-плана:

-обоснование предполагаемого бизнеса и оценка результатов за определенный период времени;

-бизнес-план как документ компас, направленный на выявление действий и направлений по управлению бизнесом;

-как средство для получения необходимых инвестиций;

-как реклама для бизнеса;

-как инструмент для управления бизнесом.

Особенностям и методике составления бизнес-плана при восстановлении платежеспособности в научной литературе уделяется достаточное внимание многими авторами. Но в данной работе целесообразно уделить большее внимание сущности политики антикризисного управления, ее принципам и содержанию основных этапов.

Сущность и принципы политики антикризисного управления предприятием

Проблема антикризисного управления на предприятиях вытекает из самой природы проводимых в России экономических реформ. Занятие бизнесом всегда сопряжено с неопределенностью экономической конъюнктуры. Вкладывая деньги в бизнес, хозяйствующий субъект рискует остаться без прибыли. Это приводит его к банкротству, которое предопределено самой сущностью рыночных отношений, что связано с неопределенностью достижения конечных результатов предпринимательства, а значит с риском потерь. Они могут возникнуть на всех стадиях воспроизводства: от закупки и доставки сырья, материалов, комплектующих изделий до производства и продажи готовой продукции. Их причинами могут быть: неплатежеспособность потребителей, невыполнение договорных обязательств поставщиками сырья и материалов, длительные задержки с оплатой счетов за поставленную продукцию, некачественное производство продукции по разным причинам, изменение конъюнктуры рынка, некомпетентность управленческого персонала и многое другое.