Формирование команды для осуществления проекта

11

Данные таблицы 4 свидетельствуют, что в 1999 году 000 ТД «Металлопрокат» не было обеспечено ни одним из предусмотренных источников формирования запасов. Но в последующие два года предприятие имело в наличии собственные оборотные средства, которые в полном объеме покрывали его запасы и затраты. При этом излишек собственных оборотных средств возрос с 148529 рублей до 174603 рубля.

Ритмичность, слаженность и высокая результативность работы предприятия во многом зависят от его обеспеченности оборотными средствами. Излишнее отвлечение средств в дебиторскую задолженность приводит к омертвлению ресурсов, неэффективному их использованию. Поскольку оборотные средства включают как материальные, так и денежные ресурсы, от их организации и эффективности использования зависит не только процесс обращения, но и финансовая устойчивость предприятия. Рост излишка собственных оборотных средств обусловлен сокращением запасов, что не позволяет сделать вывод о стабильном финансовом положении предприятия. Следует отметить, что предприятие в течение исследуемого периода не использовало возможности привлечения заемных средств для финансирования своей текущей деятельности.

Учитывая то, что существует четыре типа финансовой устойчивости, определим тот, который в полной мере соответствует положению 000 ТД «Металлопрокат». Воспользуемся для этого таблицей 5.

Таблица 5 - Определение типа финансовой ситуации 000 ТД «Металлопрокат» 1999-2001 гг.

|

Показатели |

На конец 1999г. 2000г. 2001г. | ||

|

1 |

2 |

3 |

4 |

|

1. Излишек (+), недостаток (-) собственных оборотных средств (Ф0) |

-41401 |

148529 |

174603 |

|

2. Излишек (+), недостаток (-) собственных и долгосрочных источников формирования запасов ( Ф^) |

-41401 |

148529 |

174603 |

|

3. Излишек (+), недостаток (-) общей величины основных источников формирования запасов (Ф0") |

-41401 |

148529 |

174603 |

|

4. Трехкомпонентный показатель типа финансовой ситуации S= [S(± Ф6), S(± ф^), S(± Ф0")] |

(0;0;0) |

(1;1;1) |

(1;1;1) |

Данные таблицы 5 свидетельствуют, что в 1999 году предприятие находилось в кризисном финансовом состоянии. Это обусловлено тем, что собственные оборотные средства не покрывали потребность в запасах, а заемные средства не использовались. Однако отсутствие просроченной кредиторской задолженности за рассматриваемый период не позволяет отнести анализируемое предприятие к категории банкрота.

В 2000 и 2001 годах предприятие покрывало потребность в запасах и затратах собственными оборотными средствами, что позволяет в соответствии с трехкомпонентным показателем определить тип финансового состояния как абсолютно устойчивый. Но при этом необходимо учесть тот факт, что произошло снижение запасов на 78%, а собственные оборотные средства возросли на 59,20%.

Кроме абсолютных показателей финансовую устойчивость характеризуют и относительные показатели, которые можно разделить на две группы. Первая группа объединяет показатели, определяющие состояние оборотных средств, среди них выделяют:

- коэффициент обеспеченности собственными средствами;

- коэффициент обеспеченности материальных запасов собственными оборотными средствами;

- коэффициент маневренности собственных средств. Вторая группа объединяет показатели, определяющие состояние основных средств и степень финансовой независимости:

- индекс постоянного актива;

- коэффициент долгосрочного привлечения заемных средств;

- коэффициент износа;

- коэффициент реальной стоимости имущества;

- степень финансовой зависимости;

- коэффициент автономии;

- коэффициент соотношения заемных и собственных средств. Рассчитанные фактические коэффициенты сравнивают с нормативными величинами, со значением предыдущего периода, аналогичным предприятием, и тем самым выявляется реальное финансовое состояние, слабые и сильные стороны предприятия.

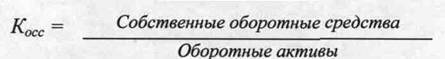

1. Коэффициент обеспеченности собственными средствами (Косе) показывает, какая часть оборотных активов финансируется за счет собственных средств предприятия. Нормальное значение показателя должно быть больше 0,1, а формула для его расчета имеет следующий вид:

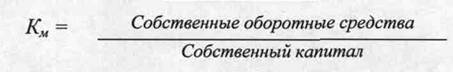

2. Коэффициент маневренности собственного капитала (Км) показывает, какая часть собственных оборотных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами.

Обеспечение собственных текущих активов собственным капиталом является гарантией устойчивости финансового состояния при неустойчивой кредитной политике. Высокие значения коэффициента положительно характеризуют финансовое состояние. В специальной литературе в качестве оптимальной величины коэффициента рекомендуют в пределах 0,4 - 0,6, однако каких-либо устоявшихся в практике нормальных значений показателя не существует, так как его уровень зависит от характера деятельности предприятия. Поскольку в фондоемких производствах значительная часть собственных средств является источником покрытия производственных фондов, то его нормальный уровень должен быть ниже, чем в материалоемких.

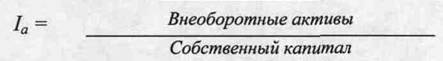

3. Индекс постоянного актива (1а) оценивает долю основных средств и внеоборотных активов в источниках собственных средств.

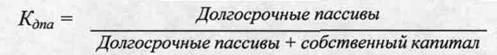

4. Коэффициент долгосрочного привлечения заемных средств (Кдпа) находится по следующей формуле:

Он характеризует, насколько интенсивно предприятие использует заемные средства для обновления и расширения производственных процессов. Если

капитальные вложения, осуществляемые за счет кредитования, приводят к существенному росту пассива, то - использование целесообразно."