Антикризисное управление финансами при угрозе банкротства

13

ЭФР=(РА-ПЗС)*Кфл , (2.1.)

где ЭФР - эффект финансового рычага, %;

РА - рентабельность активов,%;

ПЗС - стоимость использования заемных средств,%;

Кфл - коэффициент финансового левериджа.

Стоимость использования привлеченных средств на предприятии рассчитывается как соотношение суммарных затрат по обслуживанию долга к средней сумме заемных средств. Для исследуемого предприятия в затраты по обслуживанию долга включаются суммы штрафных санкций за просрочку платежа, пени, плата по коммерческому кредиту. По данным отчетности стоимость привлеченных заемных средств составила соответственно по годам : 30%, 41%, 55%. Соответственно дифференциалы финансового рычага по годам, которые рассчитываются как разность рентабельности активов и стоимости привлечения заемных средств составили: 2,4%; -46,2%; -63,9%. Тогда эффект финансового рычага по годам равен: 0,6%; -25,8%; -21,1%. Использование заемных средств отрицательно сказывается на рентабельности собственного капитала за исключением 1995 года, когда эффект финансового рычага был положительной величиной и означал, что при использовании заемных средств рентабельность собственного капитала была больше на 0,6% чем в случае финансирования активов предприятия только за счет собственных источников. Основные причины отрицательного дифференциала финансового рычага:

- низкая рентабельность активов, которое явилось следствием низкой загрузки оборудования, составляющего 75-85% активов,

- низкая и отрицательная рентабельность реализованной продукции.

4.Коэффициент инвестирования показывает, что в 1995-1996 годах основные фонды были профинансированы за счет собственных средств на 105-112%. В 1997 году наблюдается факт финансирования основных фондов только на 88%, а на 12% из заемных средств. Нормальное значение коэффициента инвестирования равно более 100%. По состоянию на 1.01.98 предприятие находится в тяжелом финансовом положении для выхода из которого в крайнем случае придется реализовать основные фонды.

5. Доля собственных оборотных средств в составе текущих активов составляет 17-19% и была тенденция роста в 1995-96 годах. В 1997 году в результате убытков, понесенных предприятием, 100% оборотных активов сформированы за счет заемных средств.

По результатам оценки используемого капитала можно сделать следующие выводы:

· на конец рассматриваемого периода предприятие является финансовонезависимым, однако финансовонеустойчивым,

· по результатам работы предприятие терпит убытки, которые отвлекли из оборота собственные оборотные фонды, что влечет за собой проблему поиска дополнительный источников финансирования оборотных фондов,

· весь собственный капитал предприятия сосредоточен в наименее ликвидных активах - внеоборотных (основные фонды, нематериальные активы)

Анализ себестоимости

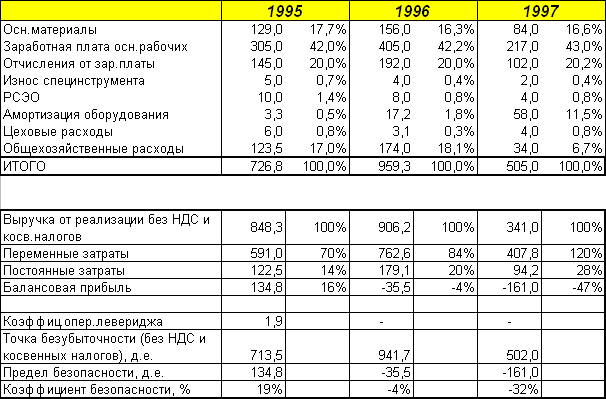

Структура себестоимости предприятия и расчет точки безубыточности по результатам работы за 3 года представлены в таблице 2.7.

Табл.2.7

Структура себестоимости и расчет точки безубыточности.

1. Доля переменных затрат в структуре себестоимости (переменные затраты+постоянные затраты) равна по годам соответственно : 83%, 81%, 81%.

2. В структуре себестоимости существенное изменение претерпели 2 статьи затрат: амортизация и общехозяйственные затраты. В 1997 году произошел рост доли амортизационных отчислений в структуре себестоимости с 1,8% до 11,5%, что явилось прямым следствием проведения индексации основных фондов. При анализе доли амортизационных отчислений следует заметить, что согласно Законам Украины “О государственном бюджете” к амортизационным отчислениям в 1995-1997 годах применялся понижающий коэффициент 0.7 , который искусственно занизил себестоимость и искусственно завысил налогооблагаемую прибыль. В 1997 году произошло резкое сокращение доли общехозяйственных расходов в структуре себестоимости с 18.1% до 6.7% . Такое резкое сокращение явилось следствием падения производства, ухода работников в отпуска, сокращения штата, а не проведением реорганизации структуры управления.

3. Для комплексного анализа деятельности предприятия был проведен анализ безубыточности.

Точка безубыточности рассчитывалась следующим образом:

ТБ=ПЗ/Дпз, (2.2.)

где ТБ - точка безубыточности в тыс.грн, означающая овьем реализации без учета НДС(20%) и косвенных налогов, рассчитываемых от объема реализации без НДС ( отчисления в инновационный фонд 1%, отчисления на дорожные работы - 1.2% ),

ПЗ - сумма постоянных затрат в тыс.грн,

Дпз -доля постоянных затрат в безубыточной себестоимости, рассчитываемое как : 1-Дпер , где Дпер - доля переменных затрат в выручке от реализации за вычетом НДС и косвенных налогов.

Для перевода полученных точек безубыточности в денежном измерении в конечную выручку от реализации достаточно добавить косвенные налоги.

Предел безопасности - величина, показывающая насколько фактическая выручка от реализации превосходит точку безубыточности при сложившихся переменных и постоянных затрат.

Коэффициент безопасности - процентное соотношение предела безопасности к точке безубыточности. Общепринятое рекомендуемое значение : более 10%.

Как показывают проведенные расчеты, только в 1995 году предприятие работало с объемом реализации на 19% превышающем точку безубыточности.

В 1996-1997 годах наблюдается устойчивое падение объемов реализации, которое оказывается ниже точек безубыточности в 1995 году -на 4%, в 1997 году - на 32%. Следует заметить, что мероприятия по снижению постоянных затрат в 1997 году установили низкую точку безубыточности, которая значительно ниже по сравнению с 1995 и 1996 годом. Однако это не спасло предприятие от убытков. Причинами могут являться - неэффективная маркетинговая стратегия и неконкурентноспособность производимой продукции.

4. В ходе анализа затрат был рассчитан коэффициент операционного левериджа. Эффект операционного левериджа (рычага) проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли.

Аналитическое содержание коэффициента операционного левериджа заключается в том, насколько процентов возрастет прибыль предприятия в случае изменения выручки от реализации на 1%.

Расчетная формула для коэффициента финансового рычага:

К=ВМ/Пз, (2.3)

где К - коэффициент операционного левериджа,

ВМ - валовая маржа, равна разнице между чистым доходом( выручка от реализации - косвенные налоги) и переменными издержками за период, тыс.грн.

Пз - постоянные затраты за период, тыс.грн.

Расчет коэффициентов операционного рычага дал следующие результаты для 1995 годов ( для 1996, 1997 года коэффициент операционного рычага рассчитать невозможно, так продукция в 1996-1997 годах продавалась по цене ниже переменных затрат) : 1.9. Это означало, что при сохранении существующей политике цен и структуре затрат рост объема производства на 1% привел бы к увеличению прибыли на 1.9%.