Антикризисное управление финансами при угрозе банкротства

12

По результатам анализа ликвидности и платежеспособности можно сделать следующие выводы:

· Предприятие не может расплачиваться по своим обязательствам в срок.

· Погашение всей кредиторской задолженности поставит под угрозу существование предприятия, так как для этого придется реализовать не только все оборотные фонды, но и часть внеоборотных. Учитывая, что в оборотных фондах высокую долю занимают неликвиды - готовая продукция не пользующаяся спросом, запасы, а износ основных фондов составляет 60-80% , вырученные средства будут значительно ниже стоимости указанных активов.

· Имеет место устойчивое падение ликвидности и платежеспособности по результатам анализа за 3 года. Значения показателей намного ниже предельнодопустимых значений.

· Для улучшения финансового положения необходимо выработать жесткую антикризисную программу.

Оценка имущества предприятия.

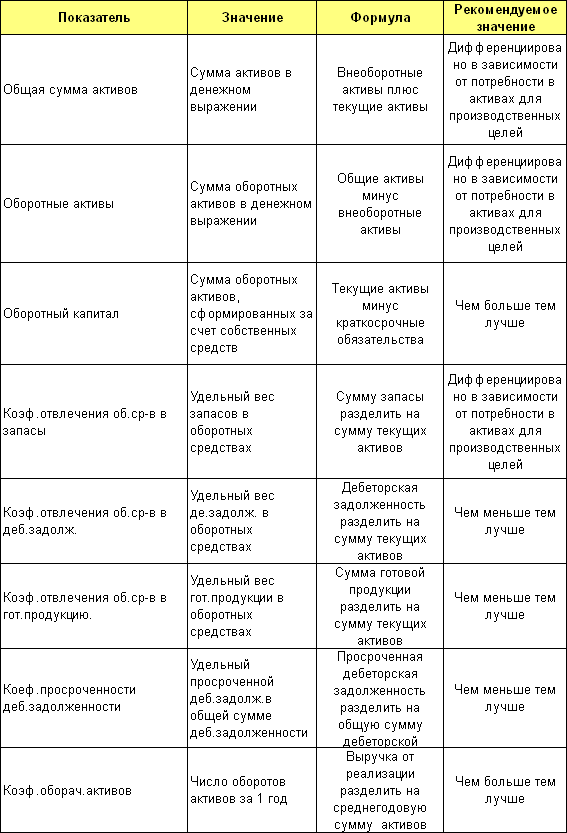

Для оценки имущества предприятия используют ряд финансовых показателей, представленных в таблице 2.3.

Табл.2.3.

Оценка имущества

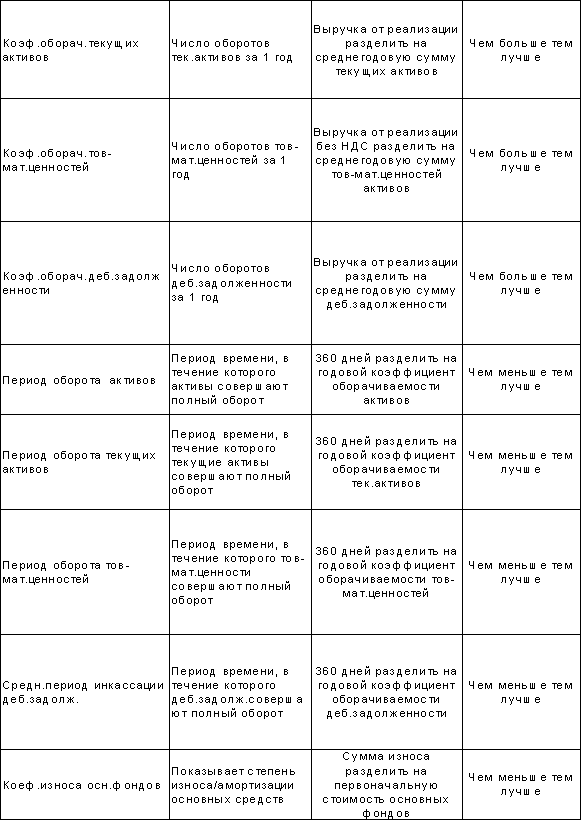

Продолжение табл.2.3

Результаты расчетов коэффициентов оценки имущества для исследуемого предприятия приведены в таблице 2.4.

Табл.2.4

Результаты расчетов коэффициентов имущества.

1. За три года 1995-1997 произошло увеличение общих активов предприятия на 2294,40 тыс.грн или в 7,8 раз. Увеличение произошло в основном за счет роста внеоборотных активов в результате индексации основных средств.

2. В то время, как произошло увеличение внеоборотных активов в 8,8 раз оборотные (текущие) активы увеличились 3,5 раза. Такие изменения могут говорить о развитии предприятия, однако учитывая, что индекс инфляции за три года составил 435% ( по данным министерства статистики Украины) и увеличение внеоборотных активов произошло в большей части за счет индексации необходимо сделать вывод о том, что роста средств предприятия не произошло, а наоборот - совокупные активы уменьшились на 15-20%.

3. По состоянию на 1.01.98 оборотный капитал равен отрицательной величине. Это означает , что часть внеоборотных активов сформирована за счет заемных средств. Отрицательная величина оборотного капитала равна 10% всех средств в распоряжении предприятия и равна 12% от стоимости внеоборотных активов. За 3 года величина оборотного капитала с положительной величины равной 5% от совокупных активов стала отрицательной величиной и в абсолютном значении изменился в 20 раз. Анализ оборотного капитала показывает, что на предприятии происходит крайне опасное перераспределение в источниках финансирования средств: сокращение собственного капитала из-за убыточности деятельности и роста кредиторской задолженности.

4.В структуре оборотных активов наблюдается сокращение доли производственных запасов на 10% произошедшее главным образом в связи с сокращением производства. Резкое сокращение удельного веса дебиторской задолженности с 15% до 3%. В структуре оборотных активов высокую долю занимает готовая продукция (50-64%). На конец рассматриваемого периода доля готовой продукции является самой высокой за 3 года и равна 64%. Необходимо заметить, что полиграфическая продукция в течение сравнительно небольшого промежутка времени (2-4) месяца в зависимости от условий хранения теряет свои качества - старение, желтение и т.д., поэтому такие большие запасы готовой полиграфической продукции являются неоправданными. Запасы готовой продукции по состоянию на 1.01.1998 составляют 50% от объема реализации в 1997 году, значит период хранения готовой продукции на складе равен приблизительно 6 месяцев и за это время продукция потеряла свои потребительские качества.

5.Анализ оборачиваемости совокупных активов, текущих активов, товаро-материальных ценностей показывает резкое ежегодное падение оборачиваемости в 5-10 раз. Такие данные явились следствием падения объема реализации , спроса на продукцию. По данным отчетности предприятия абсолютное падение реализации в 1997 году по сравнению с 1995 годом составило 50%. Если откорректировать овьем реализации на коэффициент инфляции за 3 три года то окончательная цифра покажет падение в 8 раз.

6. Износ основных фондов составляет по состоянию на 1.01.98 - 64%. Обновление основных фондов в 1997 году не происходило.

По результатам оценки имущества предприятия можно сделать следующие выводы:

· на предприятии происходит отток собственного капитала вследствие убыточности производства и как следствие увеличение заемных источников финансирования активов

· в структуре оборотных средств высокую долю занимают запасы готовой продукции

· за рассматриваемый период снизилась оборачиваемость всех видов активов более чем в 10 раз по причине падения производства и реализации

· в структуре оборотных средств по состоянию на 1.01.1998 доля труднореализуемых активов (НЗП, РБП, сомнительная дебиторская задолженность, залежалые запасы, готовая продукция не пользующаяся спросом) составляет 64% и следовательно платежеспособность предприятия является катастрофически низкой.

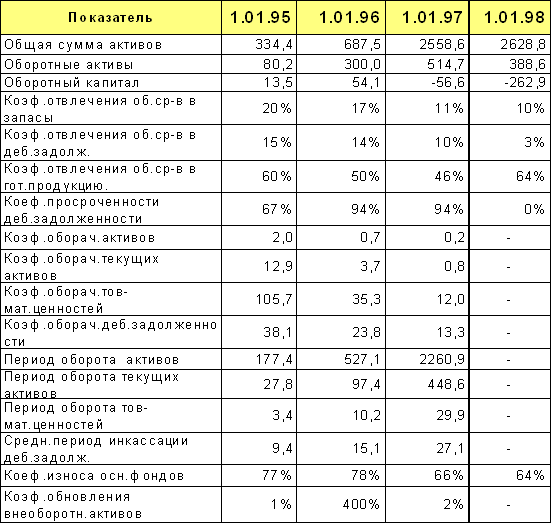

Оценка используемого капитала

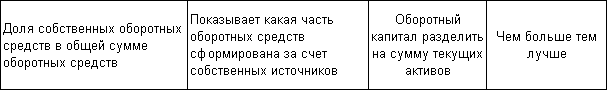

Для оценки используемого капитала и оценки финансовой устойчивости в финансовом менеджменте используется ряд показателей, основные из которых представлены в таблице 2.5.

Табл.2.5

Оценка используемого капитала.

Продолжение табл.2.5

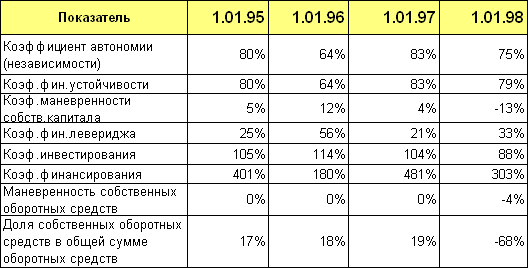

Результаты расчетов представлены в табл.2.6.

Табл.2.6

Результаты расчета коэффициентов оценки капитала.

1. Собственные источники предприятиятия превышают заемные в каждом из рассматриваемых периодов, что говорит о финансовой независимости предприятия. Однако по результатам работы за 1997 год коэффициент финансовой независимости снизился на 8% по причине убыточности работы в 1997 году, произошел отток капитала.

2. Следствием убытков 1997 года стало также изменение коэффициента финансовой независимости, который вышел за рекомендуемое значение 80%.

3. Маневренность собственного капитала показывает, что в 1995, 1996 годах маневренность собственного капитала составляла 5-12% , однако наблюдается устойчивая тенденция к падению маневренности. По состоянию на 1.01.1998 маневренность составила отрицательную величину так как все оборотные и часть внеоборотных активов сформирована за счет краткосрочных заемных средств. Такое положение свидетельствует о кризисном развитии предприятия и тяжелом финансовом положении.

4.Коеффициент финансового левериджа в сочетании с дифференциалом финансового левериджа показывает эффективность использования заемных средств для увеличения рентабельности собственного капитала. Эффект финансового рычага показывает, на сколько возрастает рентабельность использования собственного капитала за счет привлечения заемных источников и рассчитывается по формуле: