Стратегическое планирование развития промышленно-транспортной корпорации

4

CF1, CF2 и так далее –кэш-фо, которая дана в табл.7 . по данным деловой игры.

В данной таблице NV1 т.е. первого года, рассчитывается как отрицательное значение инвестиций, к которым прибавляется значение CF1 первого года. Для определения каждого последующего значения NVt добавляется нарастающим итогом новое значение CFt. После расчета всех значений NVt в таблице последнее отрицательное значение NVt , будет определять год окупаемости т.е целое число лет. Дробное значение, которое добавляется к целому числу лет, рассчитывается как отношение модуля последнего отрицательного значения NVt – числитель, к сумме двух слагаемых (знаменатель). Первое из них это модуль значения, записанного в числителе, а второе это первое положительное значение NVt .

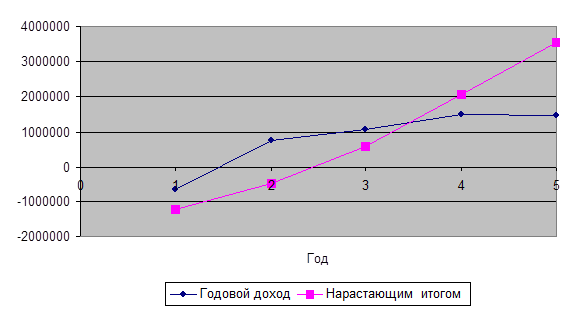

Определение не дисконтированного периода окупаемости графическим способом:

Рис. 1.Определение не дисконтированного срока окупаемости.

Рис. 1.Определение не дисконтированного срока окупаемости.

Линия с ромбиками-CFt. Линия с квадратами- NV

От нулевого значения по вертикальной линии вниз откладывается значение Ко, а вверх значения CFt с соблюдением масштаба. Если CFt отрицательное значение, то оно откладывается вниз по вертикали увеличивая значение Ко.

Точка пересечения линии времени линией NV определяет период окупаемости. В данном графическом примере это 2,5 года.

6. Определение дисконтированного периода окупаемости.

Дисконтированный период окупаемости определяется аналогично не дисконтированному. Однако, в этом случае применяется дисконтированные денежные потоки NCFt

Таблица 9 Определение дисконтированного периода окупаемости

|

инвестиции |

NСFt |

Нарастающим итогом NPVt | |

|

0 |

Кd | ||

|

1 |

NСF1 |

-Кd +NCF1=NPV1 | |

|

2 |

NСF2 |

NPV1+NCF2=NPV2. | |

|

3 |

NСF3 |

NPV2+NCF3=NPV3 | |

|

4 |

NСF4 |

NPV3+NCF4=NPV4 | |

|

5 |

NСF5 |

NPV4 +NCF5=NPV5 |

В данной таблице NPV1 первого года рассчитывается как отрицательное значение инвестиций, к которым прибавляется значение NCFt первого года. Для определения каждого последующего значения NPVt добавляется нарастающим итогом новое значение NCFt. После расчета всех значений NPVt в таблице последнее отрицательное значение NPVt , будет определять год окупаемости т.е целое число лет. Дробное значение, которое добавляется к целому, рассчитывается как отношение модуля последнего отрицательного значения NPVt –числитель, к сумме двух слагаемых(знаменатель) Первое из них это модуль значения, записанного в числителе, а второе это первое положительное значение NPVt .

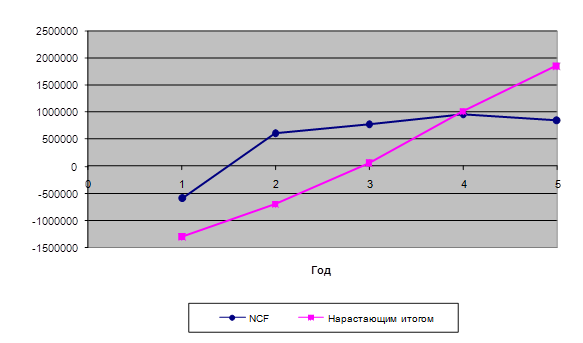

Для построения графика дисконтированного периода окупаемости от нулевого значения по вертикальной линии вниз откладывается значение Кd, а вверх значения NCFt с соблюдением масштаба. Если NCFt отрицательное значение, то оно откладывается вниз по вертикали увеличивая значение Кd.

Точка пересечения линии времени линией NPV определяет дисконтированный период окупаемости.

Дисконтированный период окупаемости

Рис. 2 Определение дисконтированного срока окупаемости.

Рис. 2 Определение дисконтированного срока окупаемости.

Как видно из данного рисунка дисконтированный период окупаемости всегда должен быть больше не дисконтированного.

На данном графике дисконтированный период окупаемости равен 3 годам.

Оценка системы управления корпорацией

Оценка системы управления корпорацией (Осуt )осуществляется по соотношению годовой прибыли (Пt ) и капитальных затрат( Kt ) т.е. сколько прибыли приходится на один рубль капитальных затрат. При этом оценка системы управления рассматривается в динамике, т. е. по каждому году.

Общая оценка системы управления Осу =П2014 / K0 .Эта оценка сравнивается с нормативной. Если общая оценка системы управления меньше и ровна 1,то это плохой менеджмент ; Осу>1 <2 –удовлетворительный менеджмент; Осу> 2 <3 - хороший менеджмент;

Оценка стоимости корпорации

Для оценки стоимости корпорации используется четыре подхода:

1. Рыночный подход включает следующие методы:

1.1. Рынка капиталов

1.2. Рынка сделок

1.3. Рынка отраслевых коэффициентов (PM)

2. Затратный подход опирается на бухгалтерскую отчетность и включает метод чистых активов.

В соответствии с данным методом определяются стоимости:

реальная стоимость (RP)

инвестиционная (восстановленная) (NP)

балансовая (BP)

ликвидационная (LR)

3. Доходный подход включает два метода.

Метод денежных потоков

В соответствии с данным методом определяется стоимость корпорации:

по прибыли (PP)

по кэш- фло (PCF)

по прямой капитализации денежных потоков (PC)

Метод дисконтированных денежных потоков

С использованием данного метода определяется стоимость корпорации:

по дисконтированной прибыли (PPD)

по дисконтированному кэш- фло (PCFD)

4. Комбинированный подход включает два метода:

метод средних значений (PF)

штутгардский метод(PSH).

В данном курсовом проекте необходимо определить следующие разновидности стоимости корпорации:

1. Оценка стоимости корпорации с использованием отраслевых коэффициентов.

PM=Котр*ВОРретро

Котр - отраслевой коэффициент- задается преподавателем.

ВОРретро - среднее значение доходов достигнутых корпорацией за пятилетний период, которые приведены в табл. 3.

2. Оценка стоимости корпорации по балансовой стоимости.

Балансовая стоимость корпорации (BP) представляет собой собственный капитал (СК) табл. 6

3.Оценка стоимости корпорации по прямой капитализации денежных потоков определяется из выражения

PС= ЧПпрог/d ,

где ЧПпрог – средняя прогнозная чистая прибыль за пять лет, рассчитывается по данным табл.28

d – ставка доходности равна 0,15

4.Оценка стоимости корпорации по прибыли определяется из выражения: