Принятие управленческих решений на основе маржинального анализа

17

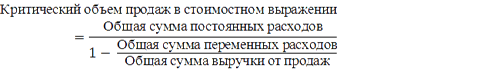

Кроме того, важно рассчитать критический уровень цены, который определяется из заданного объема реализации и уровня постоянных и переменных затрат:

![]()

Таким образом, стоимость 1 м2 равна критическому уровню цены, что говорит о том, что организация не использует потенциальную возможность получения прибыли за счет повышения уровня цен. Хотя, это может быть обусловлено рыночным уровнем цен, при котором единственной конкурентоспособной стоимостью 1 м2 является критический уровень цены.

Все рассмотренные показатели, такие, как объем реализации, себестоимость и цена продукции, в итоге оказывают влияние на прибыль предприятия. Рассмотрим количественное влияние этих факторов на прибыль ОАО ПСК «Строитель Астрахани» в отчетном периоде методом цепной подстановки, при следующей факторной модели:

П=Q*(P-S),

где П- прибыль предприятия, руб.

P – стоимость единицы продукции, руб.

S – себестоимость единицы продукции, руб.

Q – объем производства в количественном выражении, м2.

П0=Q0*(P0-S0)=12008,583*(24000-20622)=40564993,37 руб.

Пq=Q1*(P0-S0)=17708,582*(24000-20622)=59819590 руб.

Пp=Q1*(P1-S0)=17708,582*(27500-20622)=121799627 руб.

Пs=Q1*(P1-S1)=17708,582*(27500-24978,51)=44652012,43 руб.

Влияние изменения объема реализации на уровень прибыли:

∆ Пq = Пq - П0=59819590-40564993,37=19254596,63 руб.

Влияние изменения стоимости единицы продукции на уровень прибыли:

∆ Пp = Пp – Пq= 121799627-59819590=61980037 руб.

Влияние изменения себестоимости продукции на уровень прибыли:

∆ Пs = Пs – Пp= 44652012,43-121799627= -77147614,6 руб.

Общее влияние факторов на уровень прибыли организации:

∆ П = ∆ Пp + ∆ Пq +∆ Пs = 4087019,03 руб., что равно абсолютному отклонению.

Таким образом, прибыль предприятия увеличилась на 4087019,03 руб. за счет влияния на нее рассмотренных факторов. Важно отметить, что прибыль могла бы увеличиться еще больше, если бы не негативное влияние полной себестоимости, уменьшившей показатель результативности на 77147614,6 руб.

Выводы и предложения

Исходя из проведенного анализа, можно сделать вывод о том, что производственная и реализационная деятельность предприятия дает определенные положительные результаты в виде прибыли, однако организация не использует весь свой потенциал, находясь недалеко от точки безубыточности (порога рентабельности).

Основными негативными факторами воздействия на показатели результативности деятельности организации являются постоянные и переменные затраты. В особенности ОАО ПСК «Строитель Астрахани» необходимо обратить внимание на состояние уровня постоянных затрат, который постепенно приближается к критическому. При дальнейшем сохранении темпа роста постоянных затрат предприятие не сможет покрывать их маржинальной прибылью, что приведет к ухудшению финансового состояния организации.

Но если предприятие сможет увеличить долю маржинальной прибыли в общем объеме реализации продукции и оставить величину постоянных затрат неизменной, то есть вероятность получения большей прибыли.

Одним из вариантов увеличения величины маржинальной прибыли является повышение объема производства и реализации продукции и СМР. Для того, чтобы определить оптимальный уровень выпуска и реализации продукции и СМР для начала определим безопасную и наиболее рациональную долю запаса финансовой прочности в стоимостном выражении. На мой взгляд, предприятие будет находиться в состоянии стабильности при dЗФПN=0,4-0,5. Предположим, что dЗФПN=0,4, тогда:

dЗФПN = ![]()

ЗПФN = 0,4*Вобщ

ЗПФN =0,4*486986=194794,4 тыс. руб.

Вобщ – Вт.б. =194794,4

Вт.б. = 486986-194794,4=292191,6 тыс. руб.

Таким образом, мы рассчитали критический объем реализации продукции и выполненных услуг, который снизился по сравнению с рассчитанным ранее на 96673,45 тыс. руб. Уменьшение уровня критического объема производства и реализации является положительным фактором, так как в экстренных случаях предприятие будет иметь возможность резко снизить уровень данного показателя, не потерпев убытков. Это делает предприятие более гибким в постоянно меняющихся условиях окружающей среды.

Кроме того важно заметить, что увеличение доли запаса финансовой прочности в стоимостном выражении в общем объеме производства и реализации ведет к снижению критического уровня объема производства и реализации продукции и СМР.

Теперь рассчитаем общую величину объема производства и реализации, при котором возможен рассмотренный критический (предельный) объем производства и реализации.

Следовательно,

292191,6 =![]()

1 -![]()

1-0,61 = ![]()

0,39 = ![]()

![]()

Итак, объем производства, позволяющий снизить уровень критического объема производства и повысить долю запаса финансовой прочности в общем объеме произведенных товаров и услуг, равен ![]() Таким образом, для достижения рассчитанных результатов необходимо увеличить объем производства и реализации продукции и СМР на 193526,85 тыс. руб.

Таким образом, для достижения рассчитанных результатов необходимо увеличить объем производства и реализации продукции и СМР на 193526,85 тыс. руб.

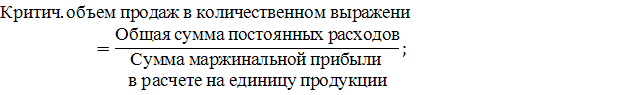

Теперь таким же образом рассчитаем маржинальную прибыль на единицу продукции через dЗФПN=0,4. Таким образом:

dЗФПq = ![]() =0,4

=0,4

ЗПФq = 0,4*Qобщ

ЗПФq =0,4*17708,6=7083,44 м2

ЗПФq = Qобщ – Qт.б.

Qт.б. = 17708,6-7083,44=10625,2 м2

Таким образом, критический объем реализации уменьшился по сравнению с предыдущим расчетом на 3574,8 м2, что несомненно повышает финансовую гибкость и устойчивость предприятия.

Далее рассчитаем уровень маржинальной прибыли на единицу продукции:

10625,2=![]() ;

;

МПед = ![]()

Таким образом, при рассчитанном объеме производства в стоимостном и количественном выражении маржинальная прибыль на единицу продукции составляет 16,65 тыс. руб., что превышает предыдущий уровень этого показателя на 4137 тыс. руб.

Таким образом, приняв управленческое решение об увеличение объема производства и реализации продукции и услуг до рассчитанного уровня, предприятие так же приобретет возможность увеличить уровень финансовой устойчивости. Большая маржинальная прибыль позволит покрыть постоянные расходы даже при вероятности их незначительного увеличения, и получить дополнительную прибыль при сохранении постоянных издержек на неизменном уровне.