Инвестиционный проект "Складской комплекс"

27

Как было отмечено выше, рассматриваемый инвестиционный проект является эффективным по всем критериям и его целесообразно реализовывать как независимый проект. Однако, как это бывает, возможна иная ситуация.

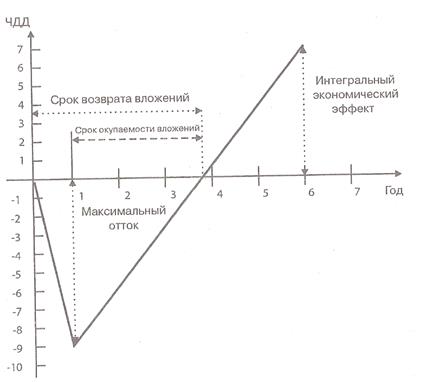

Результаты расчёта показателей, служащих исходными данными для построения финансового профиля проекта

Табл. 3.4

|

Показатели |

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

|

1. Приток наличностей (доход от продаж) |

- 232 |

3 133 |

3 652 |

3 500 |

3 135 |

2 646 |

|

2. Отток наличностей (в основной и оборотный капитал и др.) |

8 917 |

- |

- |

- |

- |

- |

|

3. Сальдо (чистый поток наличности) |

9 149 |

3 133 |

3 652 |

3 500 |

3 135 |

2 646 |

|

4. Кумулятивный поток наличности |

9 149 |

6 016 |

2 364 |

+ 1 136 |

+ 4 271 |

+ 6 917 |

Рис.3.1. Финансовый профиль проекта

Она может возникнуть при реализации данного проекта в качестве альтернативного. В частности, такое положение может сложиться при изменении динамики доходности проекта. Предположим, у компании может оказаться другая динамика доходности проекта при сохранении размера инвестиций. Представим эти результаты в табл.3.5.

Рассчитаем основные критерии оценки эффективности инвестиционного проекта № II:

а) при сложившейся цене капитала в 35% чистый дисконтированный доход проекта составит:

ЧДДII = - 9 149 + 12 150/1,35 + 8 300/(1 + 0,35)2 + 4 824/(1 + 0,35)3 + 4 211/(1 + 0,35)4 + 3 126/(1 + 0,35)5 = 8 331 $.

б) индекс доходности инвестиций равен:

ИДД = 17 480/8 917 = 1,96;

в) срок окупаемости затрат - 1 год 1 месяц;

г) внутренняя норма прибыли – 99,5%.

Таким образом, все оценочные характеристики более результативны по сравнению с проектом I.

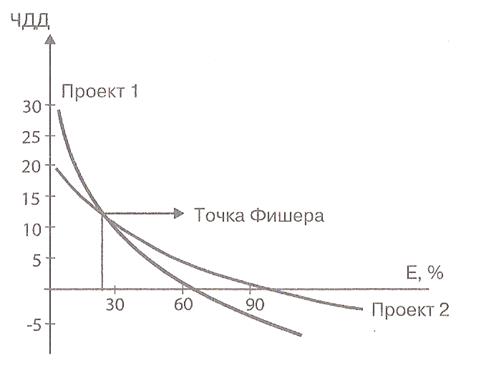

Для выяснения, насколько правомерным является это утверждение при цене капитала на уровне 20% и 80%, необходимо графически представить изменение чистых дисконтированных доходов в зависимости от ставки дисконтирования (рис.3.2). Точка пересечения двух графиков показывает значение коэффициента дисконтирования, при котором оба проекта имеют одинаковый чистый дисконтированный доход.

Результаты расчёта показателей проекта при изменении динамики доходности проекта и сохранении размера инвестиций для вариантов I и II

Табл. 3.5

|

Проект |

Инвестиции |

Денежный поток по годам |

ВНД,% |

Точка Фишера | |||||

|

2005 |

2006 |

2007 |

2008 |

2009 |

Е,% |

ЧДД | |||

|

I |

- 9 149 |

4 229 |

6 655 |

8 611 |

10 413 |

11 865 |

66,06 |

24,74 |

11 184 |

|

II |

- 9 149 |

1 2150 |

8 300 |

4 824 |

4 211 |

3 126 |

99,50 |

24,74 |

8 331 |

|

I - II |

0 |

- 7 921 |

- 1 645 |

3 787 |

6 202 |

8 739 |

24,74 |

- | |

Рис.3.2. Графики чистых дисконтированных доходов проектов при наличии точки Фишера

Точка пересечения графиков, как известно, называется точкой Фишера.

В данном случае она определяет ставку дисконтирования на уровне 24,74%. Эта ставка дисконтирования может быть определена как норма доходности (ВНД) приростного денежного потока (в рассматриваемом случае это разность I и II потоков). Как видно из рис.3.2, ось абсцисс может быть представлена в виде 4 интервалов:

· если 0 < Е < 24,74%, то оба проекта приемлемы для реализации, но более эффективным является первый проект, поскольку он обеспечивает более высокий уровень чистого денежного дохода;

· если 24,74 < Е < 66,06%, то оба проекта также могут быть реализованы, но более эффективным будет уже второй проект;

· если 66,06 < Е < 99,5%, то второй проект ещё может быть приемлем, а первый необходимо отвергнуть;

· если Е > 99,5%, то и второй проект должен быть отвергнут.

Учитывая эти обстоятельства, при цене капитала 20% наиболее эффективным для реализации является первый проект. При возрастании цены капитала до 80% более предпочтительным является второй проект.

Выводы: С учётом принятых допущений и в связи с тем, что происходящее постоянно изменение экономической ситуации, требует её отслеживания, оценить окончательную стоимость данного инвестиционного проекта можно как ориентировочную, приблизительно равную ~ $8 917 000. Выбор экономических и финансовых инструментов остаётся за менеджментом компании и может меняться в процессе реализации инвестиционного проекта.