Разработка мероприятий повышения конкурентоспособности регионального филиала банка

8

Определив свои возможности, банк начинает разработку нового продукта, а именно, конкретных действий по предоставлению данной услуги клиентам (подготовка нормативных документов, обучение сотрудников, оформление банковских операций, способы предложения данной услуги и коммуникационная стратегия, при необходимости — разработка компьютерных программ и т.д.). Испытание качеств новой услуги предполагает предложение её ограниченному кругу клиентов банка с целью проверки их реакции на данный банковский продукт. Если новая услуга действительно отвечает всем требованиям клиента, а также возможностям банка, последний предлагает её широкому кругу потенциальных и реальных клиентов.

Однако все названные потребности не могут быть удовлетворены непосредственно банковскими услугами. Банковские услуги удовлетворяют не первичные производственные и личные потребности, а производные от них финансовые потребности. В результате банковские услуги проигрывают в привлекательности материальным благам и услугам, непосредственно удовлетворяющим нужды потребителей. Это осложняет задачу финансово-банковских институтов по продвижению своих продуктов на рынке в борьбе за деньги потребителей и требует дополнительных маркетинговых усилий.

Таким образом, специфика предлагаемых банком продуктов требует от потребителей довольно высокой экономической культуры, вызывает необходимость разъяснения содержания услуги клиенту, усиливает значение такого фактора, как доверие клиентов. Ведь клиент, как было сказано выше, доверяя банку свои деньги, вступает в сделку, течение которой он не может контролировать. Следовательно, неосязаемый характер банковской услуги как бы удваивается: это неосязаемые действия с неосязаемыми активами.

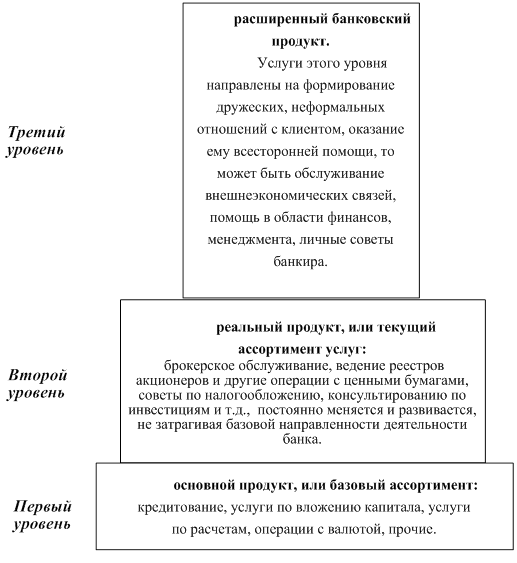

Исходя из этих особенностей, банковский продукт можно разделить на три уровня: основной продукт (услуга); реальный продукт; расширенный продукт.

Рис.4. Банковский продукт.

Деление услуг второго и третьего уровня относительно условно, поэтому чаще говорят о двух уровнях банковского продукта или о ядре и периферии услуг.

Решение о структуре базового ассортимента услуг принимается на этапе создания банка, когда определяется, будет ли банк универсальным или специализированным. Перечень базовых услуг банков примерно одинаков, поэтому важное значение для привлечения клиентов имеют дополнительные услуги - текущий ассортимент.

Текущий ассортимент услуг формируется по мере развития банка за счет введения новых услуг, модификации или замены существующих услуг.

Причем, именно здесь велика роль службы маркетинга, которая на основе анализа ситуации на рынке, исследований, пожеланий и предпочтений клиентов должна давать рекомендации о развитии новых услуг, а также оценивать их целесообразность с точки зрения клиентов.

Важную роль в маркетинговых программах играют отделения банков. Ранее управляющие отделениями не считали себя продавцами банковских услуг. Но времена изменились. Сегодня многие банки намеренно назначают на пост управляющего отделением специалиста по маркетингу, чтобы организовать продвижение банковских продуктов и расширить экспансию банка в определённом районе.

Новые системы распространения услуг банка имеют более целенаправленный характер на определённые группы потребителей, но некоторые банковские продукты могут быть реализованы исключительно при условии личного присутствия клиента и служащего банка, что предполагает традиционную систему распространения посредством отделения. Как для универсальных, так и для специализированных отделений немаловажным является вопрос размещения. При определении предполагаемого местонахождения банк учитывает уровень конкуренции и характер услуг конкурентов, анализирует численность и возможности потенциальных клиентов, удобство расположения и т.д.

Исходя из анализа своих возможностей и потребностей потенциальных клиентов банк устанавливает график работы своих отделений. Например, многие российские банки в последнее время применяют практику дежурных отделений банка, которые работают по субботам, особенно отделения, которые работают с клиентами розничного рынка.

Основной метод распространения банковских продуктов — персональная продажа, в процессе которой менеджеры банка должны убедить потенциального покупателя отдать предпочтение именно их продукту или услуге. Таким образом, персональную продажу банковских услуг можно считать также одним из методов стимулирования сбыта, который в последнее время приобретает всё большее значение - именно на этом и базируется инновационная концепция ведения бизнеса - CRM (Customer Relationship Management – управление лояльностью клиентов). При реализации этой стратегии клиент выполняет контролирующую, а менеджмент – интегрирующую (координирующую) функцию, оптимизирующую бизнес-процессы основных подразделений компании на основе горизонтальных технологических цепочек.

CRM - концепция активного управления взаимоотношениями с клиентами. Используя автоматизированные информационные системы, call-центры и статистические базы данных, стало возможным и рентабельным работать с каждым клиентом так, словно он единственный. CRM-система банка обеспечивает индивидуальный подход к каждому клиенту, предоставляя возможность сформировать для клиента индивидуальный набор банковских продуктов, который максимально охватывает его потребностям. Специалисты банка в считанные минуты могут получить любую информацию, необходимую для обслуживания клиента, в частности, при предоставлении кредитов по кредитным линиям иностранных финансовых учреждений, организации выпуска корпоративных облигаций, при обслуживании инвесторов строительства жилья на первичном рынке недвижимости и т.д. Кроме того, система позволяет повысить качество обслуживания клиентов и уровень обратной связи с ними, на необходимом уровне организовывая коммуникационную среду «банк — клиент».

Основными задачами клиентоориентированного бизнеса являются:

Обслуживание каждого клиента на VIP-уровне

Ведение полной истории работы с клиентами

Сбор информации о клиентах и их потребностях

Быстрый и качественный охват большого числа клиентов

Защита клиентской базы

Контроль качества работы с клиентом.

Повышение производительности сотрудников, работающих с клиентами

Организация и управление процессом продаж

Организация работы с сегментами рынка

Организация постоянной маркетинговой работы с клиентами

Ведение информации о послепродажном обслуживании клиента

Согласованная работа сотрудников разных отделов с одним клиентом

Фиксирование детальной и обширной информации о каждом контактном лице

Совершенствование персонального обслуживания клиентов корпоративного рынка включает в себя также увеличение числа специально подготовленных консультантов для малых фирм, работающих в местных отделениях банка.

Оценка надежности банков - проблема актуальная как для клиентов, активно работающих с банковскими структурами, так и для самих банков, которым необходимо оценивать своих партнеров.