Антикризисное управление организацией (на примере ООО "Строймаш")

23

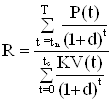

. (9)

. (9)

Как видно из формулы (9), в ней сравниваются две части приведенного чистого дохода – доходная и инвестиционная.

Если при некоторой норме дисконтирования d* рентабельность проекта равна единице, это означает, что приведенные доходы равны приведенным инвестиционным расходам и чистый приведенный доход равен нулю. Следовательно, d* является внутренней нормой доходности проекта. При норме дисконтирования, меньшей IRR, рентабельность больше 1.

Таким образом, превышение над единицей рентабельности проекта означает некоторую его дополнительную доходность при рассматриваемой ставке процента. Случай, когда рентабельность проекта меньше единицы, означает его неэффективность при данной ставке процента.

Рассмотрим несколько альтернативных строительных проектов и на основе расчета основных показателей ликвидности выберем наиболее приемлемый для ООО "Строймаш" способ ревитализации (оживления) его деятельности.

Исходные данные для расчетов приведены в табл. 9.

Таблица 9

Исходные данные для расчета эффективности проекта 1

| Проект 1 | Проект 2 | |||

| Доходы, тыс. руб. | Расходы, тыс. руб. | Доходы, тыс. руб. | Расходы, тыс. руб. | |

|

1 год |

20 000 |

25 000 | ||

|

2 год |

30 000 |

25 000 | ||

|

3 год |

30 000 |

20 000 |

40 000 |

25 000 |

|

4 год |

35 000 |

18 000 |

45 000 |

20 000 |

|

5 год |

30 000 |

18 000 |

45 000 |

20 000 |

Доля капитальных затрат составляет по обоим проектам 30% за первый год и 40% – за второй. В следующих годах все затраты текущие. Ставка дисконтирования составляет 15%. Расчеты показывают, что проекты имеют следующие значения показателей эффективности инвестиций (табл. 10).

Таблица 10

Основные показатели проектов

| Показатель | Проект 1 | Проект 2 |

|

Чистый приведенный доход |

3 922,156 тыс. руб. |

-364,671 тыс. руб. |

|

Внутренняя норма доходности |

20,17% |

14,71% |

|

Срок окупаемости инвестиций |

6 лет |

12 лет |

На основании проведенных расчетов наиболее целесообразным вариантом инвестирования для проведения ревитализации является проект 1, по которому уже через несколько лет его осуществления возможно получение прибыли. Дополнительным аргументом в пользу первого проекта является то, что общие затраты по нему ниже чем по второму проекту.

Таким образом, после анализа основных показателей инвестиционных программ, одна или несколько из этих программ выбираются для осуществления.

Стратегия реструктуризации ООО "Строймаш"

Разработка плана финансирования инвестиционного портфеля

Поиск и оптимизация финансирования портфеля является одним из наиболее важных условий обеспечения эффективности его функционирования. Финансирование должно быть нацелено на решение двух основных задач:

à обеспечение потока инвестиций, необходимого для своевременной реструктуризации портфеля;

à снижение затрат и риска портфеля за счет оптимизации структуры инвестиционных ценностей и получения финансовых (налоговых, процентных) преимуществ.

Больший доступ к широкому кругу инвесторов (коммерческим банкам, общественным инвестиционным фондам, государственным фондовым источникам) открывает предприятию возможности для использования различных вариантов финансирования.

В этих случаях кредитные учреждения рассматривают совершаемые операции как предоставление кредита под определенную структуру портфеля, как совокупность инвестиционных ценностей.

Диверсификация источников финансирования портфеля создает возможность получить максимальный размер кредита, больший, чем возможная сумма кредита при вложении в отдельную инвестиционную ценность. Это обеспечивает требуемый уровень и объем финансовых потоков и дает возможность финансирования портфеля с наименьшими затратами.

Работы по обеспечению финансирования портфеля начинаются с планирования этой деятельности и отражаются в финансовом плане, который является элементом стратегического плана управления инвестиционным портфелем.

В инвестиционном плане конкретного портфеля закрепляются предварительные оптимальные значения финансовых показателей: доходности, риска, структуры инвестиционного портфеля, а также долей по каждому элементу инвестиционного портфеля, условий финансирования, и критериев реструктуризации. Эти параметры создают заинтересованность в финансировании инвестиций, снижают совокупные затраты инвестора, создают предпосылки для прироста стоимости инвестиционного портфеля и минимизации финансового риска инвестора.

Получение финансовых преимуществ достигается благодаря гибкости распоряжения финансовыми ресурсами и своевременным перераспределением их между различными элементами инвестиционного портфеля в рамках предприятия, то есть своевременной передачи прав собственности на инвестиционные ценности, с помощью которых можно в данный конкретный момент времени получить налоговые преимущества, что может существенно снизить финансовые выплаты в процессе жизненного цикла инвестиционного портфеля.

Потенциальный объем и количество элементов инвестиционного портфеля в значительной степени зависит от структуры финансирования, возможностей погашения задолженности и чувствительности портфеля к изменениям макроэкономических параметров. Добиться эффективного решения этих вопросов невозможно без грамотного планирования процесса финансирования портфеля на всех стадиях его жизненного цикла.