Основы менеджмента банковских услуг

3

Маркетинговые планы должны быть взаимоувязаны не только по временным, но и по функциональным параметрам.

Критериями эффективности маркетинговых планов в зависимости от ситуаций могут быть: максимизация прибыли банка, минимизация производственных и реализационных затрат по банковским продуктам, минимум времени по овладению новыми финансовыми рынками, запуску новых продуктов.

Основные задачи службы маркетинга в банке:

1. Анализ окружающего рыночного пространства с его сегментированием и определением своих стратегических зон деятельности (СЗД) (городов, регионов, стран), где возможны открытия своих дочерних структур, филиалов, представительств и т.д.

2. Анализ спроса клиентов по СЗД относительно видов банковских услуг, их количества, качества и цен.

3. Анализ и разработка портфеля банковских услуг по номенклатурным, ассортиментным, доходным позициям.

4. Определение стратегических, хозяйственных центров (СХЦ) банка, которые ответственны по закрепленными за ними СЗД.

5. Разработка схем каналов покупки депозитных ресурсов, а также размещения активов банка.

6. Разработка гибкой стратегии и тактики ценовых, процентных сеток по СЗД, клиентам, услугам с учетом точек безубыточности.

7. Анализ действующих банков-конкурентов, особенно предоставляющих аналогичные виды продуктов в тех же СЗД, и разработка мероприятий по их нейтрализации.

8. Обеспечение социальной ответственности перед клиентами за принятые банком их депозитные вклады.

9. Разработка, реализация многовариантных, непрерывных, комплексно сбалансированных стратегических и тактических планов маркетинга.

10. Организация непрерывного обратного сбора информации, контроля на основе сравнительного анализа фактических показателей с плановыми показателями и быстрая их адаптация в связи с изменяющимися условиями рыночных ситуаций.

Схемами построения организационной структуры маркетинга в банке могут быть функционально ориентированными схемами, когда весь комплекс маркетинговых операций разбивается и распределяется между организуемыми специальными, функциональными отделами и исполнителями. Например, отдел анализа и планирования межбанковских финансовых рынков, клиентской базы банка по районам обслуживания, рекламный отдел, отдел разработки новых банковских продуктов. Достоинством этого метода является относительная простота и ясность организации банковского маркетинга.

Продуктовым ориентированным маркетингом являются такие схемы, когда происходит выделение менеджеров по продажам конкретных групп банковских продуктов в дополнение к функциональным схемам. Здесь усиливается продуктовая направленность маркетинга, усиливается персональная ответственность и непрерывный контроль за процессом продаж по продуктовым позициям.

Третьей разновидностью схемы является рыночно-ориентированная схема, когда дополнительно к функциональной схеме образуются управляющие по географическим направлениям рынков реализации продуктов.

Планы маркетинга классифицируются по временной длительности: краткосрочные до 1 .3 лет (1), среднесрочные от 3 до 5 лет (2) и долгосрочные от 5 и более лет (3); по масштабу охвата планы могут быть локальными и комплексными. Например, локальный маркет-план может быть разработан по какой-либо одной или группе наиболее прибыльных продуктов, а комплексный маркет-план включает кроме всех продуктовых групп рынки, конкурентов и другие объекты. Маркет-план как документ может разрабатываться по трем направлениям: сверху - вниз, снизу - вверх и как синтез первых двух направлений. Наиболее перспективным методом разработки планов маркетинга является программно-целевой метод, суть которого состоит в том, что стратегическая цель развертывается в систему подцелей, на каждую из которых разрабатываются рабочие программы. Рабочие программы содержат ответственных исполнителей, задействованные финансовые, материальные и трудовые ресурсы, расчетные доходы, сроки и место выполнения, а также другие необходимые показатели.

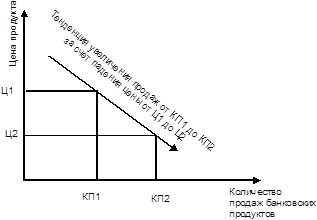

Опрос маркетологов крупных и средних банков показывает [26, c.161], что одной из основных работ при планировании маркетинга является разработка цен (процентных ставок, комиссионных) на предоставляемые услуги. Стратегические и тактические вопросы гибкого управления ценами на услуги кардинальным образом влияют на успешное ее внедрение на рынке, эффективное сегментирование рыночных зон и продуктовое позиционирование, получение максимума доходов при оптимальных издержках сбыта. Ценообразование складывается из звеньев длинной цепи производственной деятельности банка. При этом следует выделять по отношению к банку управляемые и не управляемые факторы, воздействующие на общую величину цены услуги. Для разных групп клиентов, находящихся в одном и том же рыночном сегменте или для одних и тех же типов покупателей, но расположенных в разных рыночных сегментах, нужны дифференцированные цены. Классический принцип позиционирования ценами на реализуемые услуги состоит в том, что общий доход может быть получен большей величины при уменьшении цены единицы банковского продукта, но за счет более быстрого роста количества предоставленных услуг. При расчете цены банковского продукта маркетолог банка может ее строить по среднестатистической кривой спроса клиента, когда на финансовом рынке существует множество банков, предоставляющих аналогичные услуги в большом количестве. Здесь конкуренция между банками достаточно высокая, и клиент может свободно выбирать услуги в разных банках. Таким образом, формируется рынок покупателя банковских продуктов. Если же на рынке продавцов банковскими продуктами ограниченное количество банков, то и их продукты имеют отличительные качества, то ценами в основном управляют банки, и этот рынок называется рынком предложения банков-продавцов. Эти ситуации можно изобразить в виде следующих графиков (рис.1.1) [48, c.21].

В зависимости от ситуаций на финансовом рынке банк может выбирать разные позиции. Например для проникновения и овладения новыми рынками или новыми сегментами старых рынков банк может специально снизить цену на продукт от Ц1 до Ц2, за счет чего он получит увеличение количества клиентов и соответственно количество продаж от КП1 до КП2. В следующий период времени банк, утвердившись на выбранном рынке, где его продукты получили признание клиентов, может вновь поднять цену от Ц2 до Ц1, сократив продажи от КП2 до КП1. При этом размер дохода может не только сохраниться на прежнем уровне, но и увеличиться. Таким образом, для проникновения на рынок банк использовал вначале стратегию цены по спросу клиентов-покупателей именно на этом рынке, а затем, после того как банк

Рис.1.1. Зависимость цен на банковские продукты Ц1 и Ц2 от количества продаж КП1 и КП2.

утвердился, и появилась возможность диктовать свою цену, использовал стратегию цены по предложению банка-продавца. Такое стратегическое позиционирование банковскими продуктами эффективно не только при вхождении на новый финансовый рынок, но и при запуске нового и особенно уникального продукта.