Инвестиционный план развития предприятия ООО "Энергия-1"

13

Для расчета риска из-за потерь прибыли (падение рентабельности) использовались статистические методы. Аналитическим данными являлись показатели среднеотраслевой рентабельности за предшествующие пять лет.

С тем, чтобы определить, насколько рискован запланированный проект, производятся расчеты в следующей последовательности:

1) Определяем средневзвешенную рентабельность через вероятности. Среднеотраслевая рентабельность составила за ряд лет – 15%, 15 %, 16%, 28%, 19%. Планируемый уровень рентабельности – 20 %.

2) Определяем средневзвешенную рентабельность проекта:

15 * 1/5 + 15*1/5 + 16*1/5 + 28*1/5 + 19*1/5 = 18,6 %

3) Далее определяем дисперсию, как сумму произведений всех квадратов разниц между средней и фактической их величиной на соответствующую величину вероятности данного события:

Дисперсия = (15-18,6)2 * 0,2 + ( 15-18,6)2* 0,2 + ( 16 – 18,6)2 * 0,2 + ( 28 –18,6)2 * 0,2 + ( 19 – 18,6)2 * 0,2 = 24,23

4) Находим стандартное отклонение = ![]()

![]() = 4,92

= 4,92

Это значит, что наиболее вероятное отклонение рентабельности продукции от ее средней величины составит ± 4,92 %, т.е. по пессимистическому прогнозу можно ожидать рентабельность продукции на уровне 13,68 % (18,6 % – 4,92 %) , а по оптимистическому прогнозу 23,52 (18,6 % + 4,92%).

Из этого можно сделать вывод, что проект умеренно рискован, т.к. планируемая рентабельность составила 20 % .

Расчет финансовых показателей

Показатели экономической эффективности проекта учитывают финансовые последствия его осуществления для участника, реализующего проект, в предположении, что он производит все необходимые для реализации проекта затраты и пользуется всеми его результатами.

Оценка коммерческой эффективности проекта в целом производится на основании показателей эффективности, вычисленных в соответствии с п. 2.8. «Методических рекомендаций по оценке эффективности инвестиционных проектов», утверждённых Министерством Финансов Российской Федерации от 21.06.99.

Маржинальный доход – это разница между выручкой от реализации и переменными затратами. Он позволяет определить долю каждого изделия в формировании прибыли предприятия.

Затраты на предприятии делятся на постоянные и переменные. Постоянные затраты не зависят от объемов выпускаемой продукции (арендная плата за помещение, осветительная энергия, отопление, страховые взносы, зарплата администрации). Размер переменных затрат пропорционален объему выпускаемой продукции (сырье, материалы, силовая энергия, зарплата).

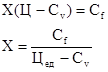

Для каждого предприятия (особенно нового) чрезвычайно важно знать с какого момента оно начнет получать прибыль. Критический объем продаж – это такой выпуск продукции, при котором доходы предприятия равны его расходам. Критический объем продаж определяется по следующим формулам:

![]()

(1)

(1)

где: ![]() – цена единицы продукции,

– цена единицы продукции,

![]() – критический объем продаж,

– критический объем продаж,

![]() – постоянные затраты на единицу продукции,

– постоянные затраты на единицу продукции,

![]() – переменные затраты на единицу продукции.

– переменные затраты на единицу продукции.

Эффективность инвестирования проекта определяется на основе следующих показателей:

1) ЧДД – Чистый Дисконтированный Доход.

2) ИД – Индекс Доходности.

3) ВНД – Внутренняя Норма Доходности.

4) Т – Срок Окупаемости.

Сделаем обзор расчётных формул:

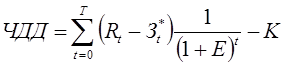

Чистый Дисконтированный Доход

![]() (2)

(2)

где: T – горизонт расчета.

t – шаг расчета.

Rt – результат инвестирования на шаге t.

Зt – затраты на шаге t.

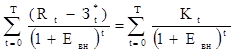

На практике для расчетов также используют следующую формулу:

(3)

(3)

![]() - затраты на шаге t без капитальных вложений.

- затраты на шаге t без капитальных вложений.

![]() – дисконтирование капитальных вложений на шаге t.

– дисконтирование капитальных вложений на шаге t.

Если ЧДД>0, то проект может считаться эффективным.

Индекс Доходности

![]() (4)

(4)

Если ИД>1, то проект считается эффективным.

Внутренняя Норма Доходности

Показатель внутренней нормы доходности проекта (Internal Rate of Return) определяется на основе решения следующего уравнения:

(5)

(5)

Eвн – внутренняя норма доходности – норма дисконта, при которой величина приведенного эффекта равна приведенным капиталовложениям.

Если ВНД>Е, то проект эффективен.

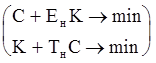

Обоснование инвестиционного проекта деятельности предприятия, определение срока окупаемости бизнес-проекта

Срок Окупаемости – минимальное время – интервал от начала осуществления проекта, за которым интегральный эффект становится и в дальнейшем остается неотрицательным:

(6)

(6)

Если ![]() , то проект эффективен.

, то проект эффективен.

Срок Окупаемости должен определятся с дисконтированием (в упрощенном варианте дисконтирование можно не использовать).

Наряду с этими показателями можно использовать и другие критерии, в частности норму прибыли на капитал (![]() ) или приведенные затраты

) или приведенные затраты

. (7)

. (7)

Рассчитанные показатели экономической эффективности проекта сведены в таблице 2.12.

Таблица 2.12 - Расчёт показателей экономической эффективности проекта

|

Показатель |

Значение |

|

Цена изделия, руб./кг |

40,00 |

|

Переменные затраты на единицу, руб. |

27,80 |

|

Постоянные затраты на единицу, руб. |

12,20 |

|

Маржинальный доход на одно изделие, руб. |

12,20 |

|

Рентабельность изделия, % |

30,49 |

|

Чистый дисконтированный доход, руб. |

14 545 719,67 |

|

Внутренняя норма доходности |

1,31 |

В результате проведённой работы можно сделать следующие выводы. Представленный бизнес - план развития предприятия ООО «Энергия -1» обладает достаточно высокой нормой рентабельности, это означает, что риск отклонения действительных параметров от запланированных невелик.