Диагностирование финансового состояния предприятия

10

Сравнение же третьей группы активов (А3, А4) и пассивов (П3, П4) показывает перспективную ликвидность, т.е. прогноз платежеспособности предприятия.

2. Метод коэффициентов.

Ликвидность предприятия определяется и с помощью ряда финансовых коэффициентов.

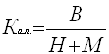

а) коэффициент абсолютной ликвидности:

, Ка.л. ³ 2 » 0,5 (3.1)

, Ка.л. ³ 2 » 0,5 (3.1)

коэффициент показывает, какая часть текущей задолженности может быть погашена в ближайшее к моменту составления баланса время.

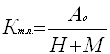

б) коэффициент покрытия или текущей ликвидности:

; Кт.л. ³ 2 (3.2)

; Кт.л. ³ 2 (3.2)

коэффициент показывает, в какой степени текущие активы покрывают краткосрочные обязательства.

IV этап – анализ оборачиваемости оборотных активов.

Важнейшей составной частью финансовых ресурсов предприятия являются его оборотные активы, которые включают: запасы, денежные средства, краткосрочные финансовые вложения, дебиторскую задолженность. Большое влияние на состояние оборотных активов оказывает их оборачиваемость. От нее зависит не только размер минимально необходимых для хозяйственной деятельности оборотных средств, но и размер затрат, связанных с владением и хранением запасов.

В свою очередь, это отражается на себестоимости продукции и в конечном итоге на финансовых результатах предприятия. Все это обуславливает необходимость постоянного контроля за оборотными средствами и анализа их оборачиваемости.

Этот этап анализа финансового состояния предприятия в свою очередь можно разделить на три стадии.

Первая стадия – анализ оборачиваемости активов.

1. Оборачиваемость активов или скорость оборота.

![]() ; (4.1)

; (4.1)

где V – выручка от реализации

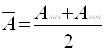

![]() – средняя величина активов

– средняя величина активов

; (4.2)

; (4.2)

где Анач – сумма активов на начало периода

Акон – сумма активов на конец периода

Скорость оборота характеризует скорость оборота оборотных активов предприятия.

2. Продолжительность оборота:

; (4.3)

; (4.3)

где Д – длительность анализируемого периода

Оа – оборачиваемость активов

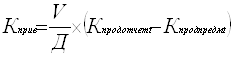

3. Привлечение (высвобождение) средств в оборот:

; (4.4)

; (4.4)

где Кпрод.отчетt – период оборота отчетного года

Кпрод.предм.t – период оборота предшествующего года.

Этот показатель характеризует дополнительное привлечение (высвобождение) средств в оборот, вызванное замедлением (ускорением) оборачиваемости активов.

Вторая стадия – анализ оборачиваемости дебиторской задолженности.

1. Оборачиваемость дебиторской задолженности:

; (4.5)

; (4.5)

где ![]() - средняя дебиторская задолженность

- средняя дебиторская задолженность

Этот показатель характеризует кратность превышения выручки от реализации над средней величиной дебиторской задолженностью.

2. Период погашения дебиторской задолженности:

; (4.6)

; (4.6)

показатель характеризует сложившийся за период срок расчетов покупателей.

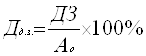

3. Доля дебиторской задолженности в общем объеме оборотных активов.

; (4.7)

; (4.7)

Он характеризует структуры оборотных активов.

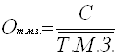

Третья стадия – анализ оборачиваемости товарно-материальных запасов (ТМЗ)

1. Оборачиваемость запасов:

; (4.8)

; (4.8)

где С – себестоимость реализованной продукции

![]() - средняя величина запасов

- средняя величина запасов

этот показатель отражает скорость оборота товарно-материальных запасов.

2. Срок хранения запасов:

; (4.9)

; (4.9)

Характеризует длительность хранения запасов.

Выше перечисленные показатели дают определенную возможность охарактеризовать состояние оборотных активов и их динамичность. Именно, от состояния оборотных активов зависит место нахождения в жизненном цикле предприятия. Ибо недостаток оборотных средств парализует производственную деятельность предприятия, и в конечном итоге, приводит предприятие к отсутствию возможности оплачивать по своим обязательствам и к банкротству.

V этап – анализ финансовых результатов предприятия.

Возможности самофинансирования, удовлетворения материальных и социальных потребностей собственника капитала и работников предприятия обеспечивает прибыль. Поэтому прибыль является целью деятельности предприятия и предпосылкой для возобновления производства. Можно произвести большой объем продукции, однако, если она не будет реализована или реализована по цене, не обеспечившей получение прибыли, то предприятие окажется в тяжелом финансовом положении.

Анализ финансовых результатов предприятия начинается с оценки динамики показателей балансовой и чистой прибыли за отчетный период. При этом сравниваются основные финансовые показатели за прошлый и отчетный периоды, рассчитываются отклонения от базовой величины показателя и выясняется, какие показатели оказали наибольшее влияние на балансовую и чистую прибыль. Этот этап состоит из трех стадий:

Первая стадия.

Оценивается динамика показателей балансовой и чистой прибыли на начало и конец периода.

Вторая стадия.

Количественная оценка влияния факторов на изменение показателей, так называемый факторный анализ прибыли.

1. Влияние на прибыль изменения отпускных цен на реализацию продукции:

±П = Р1 – Р2 (5.1)

где ±П – изменение прибыли

Р1 – реализация в ценах отчетного периода

Р2 – реализация в ценах базисного периода

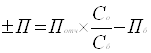

2. Влияние на прибыль в изменении себестоимости:

; (5.2)

; (5.2)

где Потч – прибыль (убыток) отчетного периода

Пб – прибыль (убыток) базисного периода

Со – себестоимость отчетного периода

Сб – себестоимость базисного периода

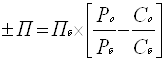

3. Влияние на прибыль изменений в объеме продукции:

; (5.3)

; (5.3)

4. Влияние на прибыль экономии от снижения себестоимости:

±П = Сб – Со ; (5.4)

5. Влияние на прибыль изменения себестоимости за счет структурных сдвигов в составе продукции:

; (5.5)

; (5.5)

Чтобы определить влияние на прибыль всех изменений, необходимо сложить величины показателей, получим суммарное выражение влияния всех факторов на прибыль от реализации продукции (услуг):

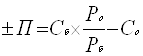

![]() ; (5.6)

; (5.6)