Финансовый менеджмент

4

Анализ структуры источников средств и их использования.

Оценка структуры источников средств проводится как внутренними, так и внешними пользователями бухгалтерской информации.

Внешние пользователи (банки, инвесторы, кредиторы) оценивают изменение доли собственных средств предприятия в общей сумме источников средств с точки зрения финансового риска при заключении сделок. Риск нарастает с уменьшением доли собственных источников средств.

Внутренний анализ структуры источников имущества связан с оценкой альтернативных вариантов финансирования деятельности предприятия. При этом основными критериями выбора являются условия привлечения заемных средств, их "цена", степень риска, возможные направления использования и т. д.

В общем случае вне зависимости от организационно-правовых видов и форм собственности источниками формирования имущества любого предприятия являются собственные и заемные средства.

В целом информация о величине собственных источников представлена в I разделе пассива баланса. К ним, в первую очередь, относятся:

уставный капитал - стоимостное отражение совокупного вклада учредителей (собственников) в имущество предприятия при его создании. Размер уставного капитала определяется учредительными документами и может быть изменен только по решению учредителей предприятия и внесению соответствующих изменений в учредительные документы;

резервный фонд - источник собственных средств, создаваемый предприятием, в соответствии с законодательством, путем отчислений от прибыли. Резервный фонд имеет строго целевое назначение - используется на выплату доходов учредителям при отсутствии или недостаточности прибыли отчетного года, на покрытие убытков предприятия за отчетный год и др.;

фонды специального назначения - источники собственных средств предприятия, образуемые за счет отчислений от прибыли, остающейся в распоряжении предприятия;

нераспределенная прибыль - часть чистой прибыли, которая не была распределена предприятием по состоянию на дату составления отчета.

Данные о составе и динамике заемных средств отражаются во II и III разделах пассива. К ним относятся:

краткосрочные кредиты банков - ссуды банков, находящихся как внутри страны, так и за рубежом, полученные на срок до одного года;

долгосрочные кредиты банков - ссуды банков, полученные на срок более одного года;

краткосрочные займы - ссуды заимодавцев (кроме банков), находящихся как внутри страны, так и за рубежом, полученные на срок не более одного года;

долгосрочные займы - ссуды заимодавцев (кроме банков), полученные на срок более одного года;

кредиторская задолженность предприятия поставщикам и подрядчикам, образовавшаяся в результате разрыва между временем получения товарно-материальных ценностей или потреблением услуг и его фактической оплаты;

задолженность по расчетам с бюджетом, возникшая вследствие разрыва между временем начисления и датой платежа;

долговые обязательства предприятия перед своими работниками по оплате их труда;

задолженность органам социального страхования и обеспечения, образовавшаяся ввиду разрыва между временем возникновения обязательства и датой платежа;

задолженность предприятия прочим хозяйственным контрагентам.

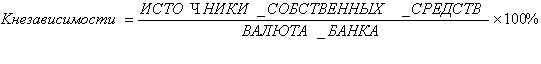

К числу основных показателей, характеризующих структуру источников средств, относятся:

|

|

Этот коэффициент важен как для инвесторов, так и для кредиторов предприятия, поскольку он характеризует долю средств, вложенных собственниками в общую стоимость имущества предприятия.

Данные бухгалтерского баланса анализируемого предприятия свидетельствует о достаточно высоком значении коэффициента независимости (60.6% в начале года и 58,0% в конце года). Таким образом, можно сделать вывод о том, что большая часть имущества предприятия формируется за счет собственных источников.

В большинстве стран с развитыми рыночными отношениями считаеися, что если этот коэффициент больше или равен 50%, то риск кредиторов минимальный: реализовав половину имущества, сформированного за счёт собственных средств, предприятие сможет погасить свои долговые обязательства.

Коэффициент финансовой устойчивости (стабильности):

|

|

Значение коэффициента показывает удельный вес тех источников финансирования, которые предприятие может использовать в своей деятельности длительное время.

Поскольку по данным бухгалтерского баланса анализируемое предприятие не имело долгосрочных кредитов, значение коэффициента финансовой устойчивости будет совпадать с рассчитанным ранее показателем.

Коэффициент финансирования:

|

|

Коэффициент показывает, какая часть деятельности предприятия финансируется за счет собственных средств, а какая - за счет заемных. Ситуация, при которой величина коэффициента финансирования меньше 1 (большая часть имущества предприятия сформирована за счет заемных средств), может свидетельствовать об опасности неплатежеспособности и нередко затрудняет возможность получения кредита.

Сразу же следует предостеречь от буквального понимания рекомендуемых значений для рассмотренных показателей. В ряде случаев доля собственных средств в их общем объеме может быть менее половины и, тем не менее, такие предприятия будут сохранять довольно высокую финансовую устойчивость. Это, в первую очередь, касается предприятий, деятельность которых характеризуется высокой оборачиваемостью активов, стабильным спросом на реализуемую продукцию, налаженными каналами снабжения и сбыта; низким уровнем постоянных затрат (например, торговые и посреднические организации).

В то же время для капиталоемких предприятий с длительным периодом оборота средств, имеющих значительный удельный вес активов целевого направления (например, предприятия машиностроительной отрасли), доля заемных средств 40-50% может быть опасной для их финансовой стабильности.

Особое внимание при оценке структуры источников имущества предприятия должно быть уделено способу их размещения в активе. В этом проявляется неразрывная связь анализа пассивной и активной частей баланса. Известно, что на анших предприятиях скопилась масса неиспользуемых (или слабо используемых) основных и оборотных средств, завышающих общую величину имущества предприятия. К числу отрицательных последствий указанного явления относится повышенная потребность в дополнительном финансировании, покрывающем отвлечение средств из оборота. Поскольку собственные средства предприятия ограничены, то источником дополнительного финансирования деятельности становятся, как правило, дорогостоящие банковские кредиты.