Разработка программы финансового оздоровления предприятия

7

Фактически лизинг представляет собой форму материально-технического снабжения с одновременным кредитованием и арендой. При лизинге арендатор выплачивает лизинговой фирме не арендную плату, а полную стоимость имущества в рассрочку. В случае выявления дефектов лизинговых основных фондов лизинговая фирма полностью освобождается от претензий. Претензии трехстороннему договору относятся на поставщика.

Договор лизинга заключается на следующих условиях:

срок лизинга равен сроку службы основных фондов;

сумма платежа включает в себя стоимость основных фондов, проценты за кредит, комиссионные платеж;

риск, связанный с порчей и гибелью, принимает на себя лизингополучатель;

основные фонды являются собственностью лизинговой фирмы (арендодателя). После окончания срока лизинга и выкупа в соответствии с договором основные фонды переходят в собственность лизингополучателя.

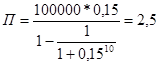

Если платежи по лизингу производятся равными суммами, то сумма платежа определяется по формуле сложных процентов:

, (2.5)

, (2.5)

где П - сумма платежа по лизингу, руб.;

С - стоимость лизинговых основных фондов, руб.;

Р - процентная ставка, доли, единицы;

t - количество выплат платежа, ед.

Преимущества лизинга заключаются в следующем. Лизинг позволяет хозяйствующему субъекту получить основные фонды и начать их эксплуатацию, не отвлекая деньги из оборота. Основные фонды в течение всей сделки находятся на балансе лизинговой фирмы, а платежи ей относятся к текущим расходам хозяйствующего субъекта, т.е. включаются в себестоимость производимой продукции и соответственно уменьшают сумму прибыли, облагаемую налогом. Лизинговая фирма не связана обязательствами за качество основных фондов. Она имеет за платежи в рассрочку гарантийный залог и сами основные фонды, которые может вернуть себе полностью в случае невыполнения каких-либо условий договора лизинга.

Для поставщика кооперация с лизинговыми фирмами позволяет использовать лизинг как средство, расширяющее рынки сбыта своей продукции, что повышает их финансовую устойчивость и кредитоспособность. В Российской Федерации успешно действует лизинговая ассоциация "Балтлиз" (Санкт-Петербург), которая осуществляет лизинг недвижимости, судов, авиа, оргтехники, оборудования и т.п.

Предположим, что стоимость лизинговых основных фондов предприятия 100000 руб. Срок лизинга - 5 лет. Процентная ставка с учетом комиссионных равна 15%. Выплата платежей по лизингу производится равными суммами два раза в год. Количество выплат платежей составит:

t = 5*2 = 10

Сумма платежей составляет:

тыс. руб.

тыс. руб.

Всего за 5 лет лизингополучатель выплатит лизинговой фирме:

10*2,5 тыс. = 25 тыс. руб.

Форфейтинг

Форфейтинг - новый тип финансово-кредитных операций. Возник после второй мировой войны. Получил распространение во внешней торговле. В настоящее время одним из основных его центров является Лондон.

К форфетированию прибегают при продаже какого-либо крупного объекта или крупных партий товара. Здесь увязываются интересы продавца, покупателя и банка (или специализированного института). В качестве четвертого агента сделки иногда выступает гарант - банк покупателя.

Кроме экспортных сделок механизм форфейтинга используется в финансовых сделках - в целях быстрой реализации долгосрочных финансовых обязательств.

Форфейтинг - это покупка долга, выраженного в оборотном документе, у кредитора на безоборотной основе. Это означает, что покупатель долга (форфейтер) принимает на себя обязательство об отказе - форфейтинге - от обращения регрессивного требования к кредитору при невозможности получения удовлетворения у должника. Покупка оборотного обязательства осуществляется со скидкой.

Основными оборотными документами, используемыми в качестве форфейтинговых инструментов, являются векселя: переводные и простые, и документарный аккредитив, который может быть отзывным или безотзывным. На практике наиболее употребляемыми инструментами являются векселя, так как в операциях с аккредитивами есть принципиальное неудобство, заключающееся в необходимости предварительного и подробного согласования условий сделки, что приводит к увеличению сроков всей процедуры.

В последние годы форфейтинговые операции получили свое развитие на вторичном форфейтинговом рынке, также развиваются направления по инвестициям в форфейтинговые активы, синдицированию, финансированию на основе плавающей ставки.

Валюта, используемая в форфейтинговых сделках, должна быть свободно конвертируемой.

Форфейтинговая операция обладает неоспоримым преимуществом для экспортера, импортера, форфейтера и гаранта (гарантию, или аваль, предоставляет банк импортера), так как форфейтер покупает долговые обязательства без права регресса, что предполагает риски возможного неплатежа.

Другим важным направлением развития форфейтингового рынка стало объединение покупателей в синдикаты. Эта тенденция соответствует процессу объединения банков как кредиторов. Сам процесс объединения происходит на основе взаимной договоренности форфейтеров о том, какую часть форфейтинговых бумаг приобретет каждый из них. Обычно разные бумаги покупаются разными форфейтерами. Но если суммы очень велики, то даже отдельные бумаги могут быть разделены между форфейтерами при помощи договора участия. Кроме того, до сих пор не до конца определен юридический статус подобных соглашений. Поэтому на практике они используются редко.

Участник синдиката является покупателем на первичном рынке и в его обязанности входит проверка законности и правильности оформления всех приобретенных им ценных бумаг, а также гарантий и аваля, прилагаемых к бумагам. Покупатель на вторичном рынке не имеет подобных обязанностей.

Важным направлением развития форфейтингового рынка является расширение финансирования, предполагающего расчет дисконта на основе плавающей процентной ставки. Подобная практика объясняется ростом непостоянства процентных ставок и отражает нежелание многих банков заключать сделки по фиксированным ставкам.

С точки же зрения экспортера любая продажа на основе плавающей ставки процента ухудшает возможности получения максимума денежных средств. Дело в том, что первичный форфейтер продает на вторичном рынке бумаги с дисконтом, базирующимся на превалирующей процентной ставке, причем продажа осуществляется с условием окончательного финансового урегулирования на определенную дату и с учетом последующего движения процентных ставок.

Фактически до истечения срока векселя таких дат может быть несколько. Таким образом, соглашение подразумевает высокую степень риска и может вести к возникновению непредсказуемых обязательств, что, конечно, является поводом для беспокойства не только форфейтера, но и его аудиторов.

После того, как между экспортером и импортером достигнута договоренность о том, что задолженность по приобретаемым товарам будет оформлена векселями, экспортер должен определить их номинальную стоимость.