Управление инвестициями

6

Аналогичным образом можно определить величину изменения и других показателей эффективности работы предприятия. Если показатели эффективности работы предприятия после реализации проекта повысились по сравнению с базисным периодом, то это свидетельствует о том, что вложенные инвестиции положительно повлияли на его производственную и, как следствие, экономическую деятельность.

При экономическом обосновании инвестиций определяется их срок окупаемости. Целесообразно определять и реальный срок их окупаемости, а затем сравнить с проектным [4].

Реальный срок окупаемости инвестиций можно определить по формуле

К

Ток = ------------ (11)

DПч +А

где К - капитальные вложения, которые были необходимы для реализации проекта;

DПч, - прирост годовой чистой прибыли, полученной в результате реализации проекта;

А - годовая сумма амортизационных отчислений от вновь введенных основных фондов в результате реализации проекта.

Если реальный срок окупаемости (Ток(р)) меньше проектного (Ток(п)), т. е. Ток(р) < Ток(п), то это свидетельствует о том, что на предприятии были созданы все необходимые условия для реализации проекта и использованы имевшее место резервы для повышения эффективности вложенных инвестиций.

Если Ток(р) > Ток(п),то это свидетельствует прежде всего о том, что при разработке проекта не были учтены многие факторы, которые негативно повлияли на эффективность проекта, или же были допущены явные просчеты. Но в любом случае следует выяснить, почему реальные результаты не совпали с проектными. Этот анализ необходим прежде всего для того, чтобы впредь не допускать аналогичных ошибок.

Если же Ток(р) = Ток(п), что на практике встречается крайне редко, то это свидетельствует прежде всего о высоком профессиональном уровне разработчиков проекта.

Инвестиции влияют на финансовые результаты по-разному в зависимости от того, на какие цели они направлены.

Если инвестиции направлены на приобретение ценных бумаг или в активы других предприятий, то влияние инвестиций на финансовые результаты работы предприятия будет зависеть от величины получаемых дивидендов. Если же инвестиции направлены только на расширение производства без изменения технологии и повышения технического уровня производства, то степень влияния инвестиций на финансовые результаты в основном зависит от увеличения объема реализации продукции, т. е. через срабатывание операционного рычага.

Сущность операционного рычага заключается в том, что с увеличением объема реализации постоянные затраты остаются неизменными, а переменные изменяются пропорционально изменению объема производства. Эффект достигается за счет снижения условно-постоянных затрат на единицу продукции [9].

Сила воздействия операционного (производственного) рычага определяется по формуле

Валовая маржа Vp – Зпер Зпост + Пв

J= -------------------- = --------------- = -----------------

Прибыль Пв Пв

где Vp - объем реализации продукции;

Зпер - переменные затраты;

Зпост - постоянные затраты;

Пв - валовая прибыль.

Допустим, J = 1,2, а это означает, что, например, с увеличением выручки от реализации продукции на 20% прибыль возрастает на 24% (1,2 • 0,2 • 100).

Если же реальные инвестиции направлены на реконструкцию и техническое перевооружение производства, то влияние инвестиций на финансовые результаты будет зависеть от тех целей, на достижение которых направлены реконструкция и техническое перевооружение, но в любом случае оно более существенно, чем в первом.

Инвестиции, направленные на реконструкцию и техническое перевооружение производства, могут преследовать достижение следующих целей:

• снижение издержек производства и обеспечение конкурентоспособности продукции без расширения объема производства; • снижение издержек производства, обеспечение конкурентоспособности продукции и расширение объема производства;

• обеспечение конкурентоспособности продукции с расширением или без расширения объема производства и др.

Реконструкция и техническое перевооружение влияют на финансовые результаты, изменяя издержки производства, в том числе и переменные, объем реализации, цену, и снижая налоговые платежи.

В формализованном виде увеличение чистой прибыли можно представить в следующем виде:

DПч = DПс + D Пц + DПv + DПн (12)

где DПч - годовой прирост чистой прибыли за счет реконструкции и технического перевооружения производства;

DПс - снижение (увеличение) издержек производства;

DПv - прирост чистой прибыли за счет увеличения объема реализации продукции;

DПц - прирост чистой прибыли за счет увеличения цен на более качественную продукцию;

DПн - прирост чистой прибыли за счет снижения налога на прибыль.

Таким образом, при определении влияния инвестиций, направляемых на реконструкцию и техническое перевооружение производства, на финансовые результаты работы предприятия, в частности на чистую прибыль, необходимо учитывать не только эффект операционного рычага, но и другие факторы.

При определении общего влияния реальных инвестиций на экономические результаты работы предприятия необходимо учитывать не только эффект операционного рычага, но и финансового. Сущность финансового рычага заключается в том, что возникает возможность использовать дополнительный капитал, который был создан в результате инвестиций и взятый в долг под фиксированный процент, для получения более высокой рентабельности, чем уплаченный процент.

В формализованном виде сущность финансового рычага можно обычно представить следующей формулой:

R = R0 + DR (13)

или

Ир

R = R0 + ---------- (r0 – i)(1-Cн) (14)

Кс

где R - рентабельность собственного капитала после вложения инвестиций;

R 0- рентабельность собственного капитала до вложения инвестиций;

Ир - объем вложенных инвестиций;

Кс - собственный капитал до вложения инвестиций;

i - проценты за кредит, взятый для финансирования инвестиций;

г - экономическая рентабельность;

Сн - ставка налога на прибыль, долл.

В данной формуле величина

Ир

DR = ---------- (r0 – i)(1-Cн) (15)

Кс

характеризует результат влияния финансового рычага на прирост рентабельности собственного капитала.

Финансовый рычаг будет оказывать положительное влияние на рентабельность собственного капитала только в том случае, если экономическая рентабельность будет больше ставки банковского процента (го > i).

Методы оценки эффективности реальных инвестиций

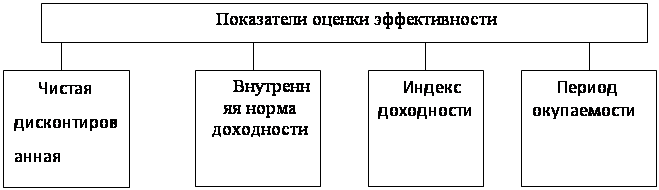

В мировой практике наиболее широкое распространение получила методика оценки эффективности реальных инвестиций на основе системы следующих взаимосвязанных показателей (рис. 1)[12].

В мировой практике наиболее широкое распространение получила методика оценки эффективности реальных инвестиций на основе системы следующих взаимосвязанных показателей (рис. 1)[12].

Рис. 1. Система взаимосвязанных показателей оценки эффективности реальных инвестиций

Рассмотрим сущность этих показателей более подробно. Чистая дисконтированная стоимость. Анализируя научные труды ученых, которые опубликованы в работах [4, 5, 10, 16], можно прийти к выводу, что наиболее распространенным методом экономического обоснования инвестиций является метод на основе сопоставления чистой дисконтированной стоимости (NPV) и реальных инвестиций (К), т. е. в этом случае критерием для экономического обоснования инвестиций служит чистая дисконтированная стоимость (NPV).