Эффективность управления факторами производства в корпорациях оборонной промышленности России

9

Следует также отметить, что ряд конверсионных проектов все же был выполнен, но в основном за счет собственных и привлеченных средств оборонных предприятий и организаций.

По разным оценкам, для осуществления конверсии КОП России и модернизации производства требуется от 150 до 300 млрд. долл. Реальные инвестиции в оборонные предприятия намного ниже. По Федеральной программе на 1995-1997 гг. они были предусмотрены всего в размере 18,6 трлн. руб. (в ценах 1995 г.), что составляет около 3,7 млрд. долл. (по курсу).

Не определил своего отношения к инвестированию оборонного комплекса отечественный промышленный капитал, который главным образом ориентирован на инвестиции в добывающие отрасли, дающие 90% дохода в СКВ. Около 95% активных операций банков приходится на короткие торговые и финансовые сделки.

В данной ситуации правомерно говорить о создании фонда конверсии, куда помимо бюджетных средств, выделяемых на нужды конверсии, вошли бы средства от:

¨ перераспределения доходов от принадлежащего государству имущества, к которому относятся средства, выплачиваемые акционерными обществами, образованными на базе предприятий оборонного комплекса, в виде дивидендов по акциям, закрепленным в федеральной собственности в размере 30% от их общей стоимости;

¨ целевые платежи за счет отчислений в отраслевые фонды конверсии от реализации товарной продукции в размере 30% ее стоимости;

¨ валютная выручка от реализации конверсионной продукции за рубежом;

¨ взносы предприятий, организаций, банков, коммерческих структур, иностранных организаций и граждан.

Аккумулированные в конверсионном фонде средства, используемые на инвестирование, необходимо направлять на:

¨ финансирование конверсионных программ и проектов, вошедших в Государственную программу конверсии оборонного комплекса;

¨ приоритетное финансирование экономически эффективных конверсионных программ и проектов, не вошедших в Программу конверсии;

¨ финансирование лизинговых операций;

¨ инвестиции с приобретением соответствующих пакетов акций вторичной эмиссии конверсионных предприятий;

¨ финансирование независимой экспертизы конверсионных проектов и программ, других организационных мероприятий, направленных на обеспечение эффективной деятельности конверсионного фонда.

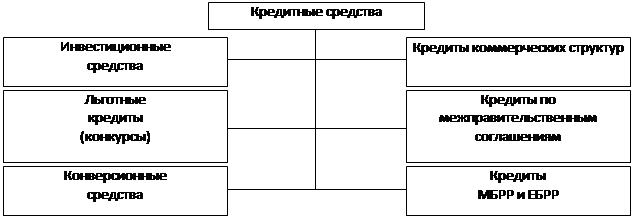

В условиях отсутствия собственных средств и недостаточного бюджетного финансирования предприятия оборонного комплекса вынуждены привлекать кредитные и прямые внебюджетные средства (см. рис. 5).

С началом реформ корпорации оборонной промышленности испытывают недостаток в финансовых средствах. Как было отмечено выше, собственных и централизованных финансовых средств недостаточно. В этих условиях обеспечение устойчивого финансирования производства продукции военного и гражданского назначения на предприятиях оборонного комплекса должно осуществляться на основе привлечения внебюджетных источников финансирования, внедрения новых финансовых механизмов и инструментов, “оживления” производственного капитала оборонных предприятий. В практику сотрудничества между КОП и коммерческими банками входит заключение различного рода соглашений и договоров, основной целью которых является разработка и внедрение новых механизмов привлечения кредитных и инвестиционных ресурсов для реализации военно-технических и конверсионных проектов.

|

Рис. 5. Структура кредитных средств корпораций

оборонной промышленности

Примером такого рода взаимодействия является заключение соглашения о сотрудничестве в области финансового оздоровления предприятий оборонной промышленности, подписанное 1 октября 1996 г. между бывшим Министерством оборонной промышленности и Московским экспортно-импортным банком.

Подобные соглашения имеются с другими российскими коммерческими банками.

В 1995 г. средства коммерческих банков, инвестированные в оборонные предприятия, составили 250 млн. долл.

В качестве положительного примера можно отметить деятельность отраслевого банка “Авиабанк”.

На наш взгляд, подобная практика может служить основой создания отраслевых банков в отраслях оборонного комплекса, производящих продукцию, на которую имеются долгосрочные заказы и кредиты.

Для этого оборонный комплекс располагает достаточными предпосылками:

¨ высокий конкурентоспособный потенциал, выраженный в наличии высоких технологий, возможности выпуска как военной, так и гражданской продукции;

¨ уникальные достижения в сфере оборонных и гражданских научно-исследовательских разработок;

¨ концентрация относительно современных основных фондов и квалифицированных работников.

Чтобы долгосрочное кредитование приобрело характер поступательного движения вперед, необходимо решить следующие задачи:

¨ принять комплекс мер со стороны государственных органов управления (законодательных и исполнительных) по созданию сети инвестиционных банков с предоставлением последним соответствующего льготного режима их функционирования;

¨ Правительству РФ и Центральному банку РФ принять неотложные меры по стимулированию отечественных коммерческих структур и частного бизнеса, осуществляющих инвестиционное кредитование;

¨ реализовать комплекс мер по государственному страхованию инвестиционных кредитов, осуществляемых коммерческими структурами, частными предпринимателями;

¨ значительно упростить налоговую систему (сегодня в налогах в концентрированном виде отражены и тяжесть фискальной дани государства, и его риски, и собственный интерес; в результате – нагромождение налогов, их чехарда).

Кроме того, реализация основных целей инвестиционной деятельности в оборонном комплексе определяется в привлечении внебюджетных инвестиций на основе кредитов коммерческих структур международных финансовых институтов (МБРР, ЕБРР), кредитных линий по межгосударственным соглашениям, международной помощи для целей конверсии.

При этом необходимо изучить опыт привлечения иностранных инвестиций в конверсионные программы КОП, проанализировать результаты их использования за последние годы.

Предметом оценки и анализа должны стать случаи нанесения возможного ущерба безопасности страны (экономической, технологической, экологической и оборонной) от участия иностранных партнеров в совместных с оборонными предприятиями проектах.

Имеющийся опыт показывает, что иностранные инвесторы предпочитают вкладывать средства в негосударственные предприятия с правом приобретения части собственности предприятия, на котором реализуется проект. В оборонном комплексе в большинстве случаев необходимо также ограничивать иностранную собственность и по соображениям безопасности.

На основе аналитических данных и условий функционирования оборонных предприятий следует проработать мероприятия структурной перестройки конверсируемых предприятий, ориентированных на реализацию одного или нескольких инвестиционных проектов.