Формирование финансовой стратегии предприятия малого бизнеса (на примере ООО "Синтез")

14

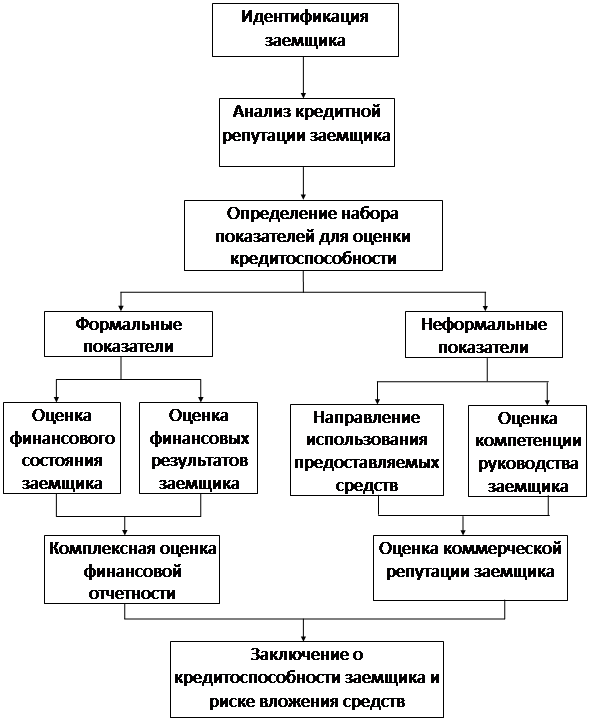

Если анализ проводится в рамках корпорации, то есть происходит распределение внутренних финансовых потоков, то начинать процедуру анализа целесообразно с идентификации заемщика, то есть определения его места в структуре корпорации, специфики и типа его деятельности. После идентификации заемщика и определения набора формальных и неформальных показателей кредитор переходит к непосредственному расчету и получению экспертного заключения.

Рис. 23. Схема оценки инвестиционной привлекательности

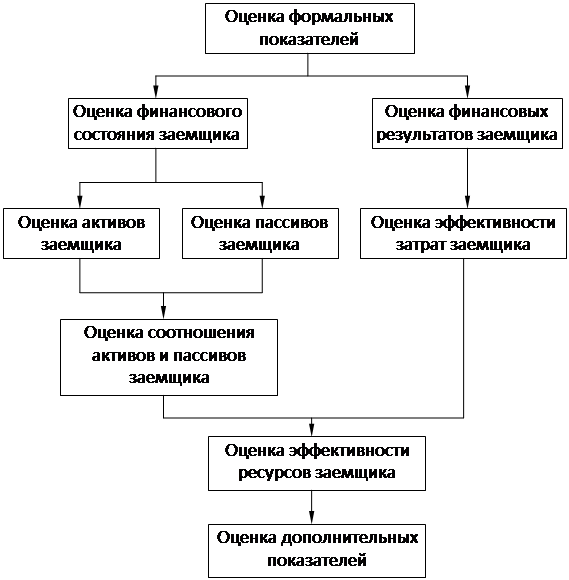

Алгоритм расчета и оценки формальных показателей субъектов рынка представлен на рис. 24. С помощью формальных показателей оценивается финансовое состояние заемщика, его финансовые результаты, а также эффективность затрат и ресурсов.

|

Рис. 24. Алгоритм расчета и оценки формальных показателей

заемщика

Расчет формальных показателей проводится на основании финансовой отчетности заемщика. В этой связи, при общем подходе, существуют некоторые особенности расчета формальных показателей, обусловленные, прежде всего, различиями во внешней отчетности. Поскольку в диверсифицированное корпоративное объединение могут входить промышленные предприятия, банки, страховые компании, целесообразно, на наш взгляд рассматривать специализированные подходы к расчету формальных показателей для каждого типа юридических лиц.

Оценка формальных показателей

С точки зрения кредитора наиболее иллюстративными являются показатели динамики, позволяющие проанализировать различные аспекты деятельности заемщика за несколько временных периодов. В этой связи, по нашему мнению, наиболее удобным является факторный анализ влияния изменения различных факторов на изменение результирующей функции (например, функции рентабельности активов или рентабельности собственного капитала), суть которого заключается в исследовании факторной модели с использованием приема цепных подстановок, относящегося к методам “элиминирования”.

Факторный анализ рентабельности активов

Эффективность работы корпорации по экономическому содержанию соответствует рентабельности консолидированных активов корпорации. Поскольку сумма всех активов корпорации равна валюте баланса, то формулу рентабельности активов можно представить в виде формулы общей рентабельности:

![]() ,

,

где

РО – общая рентабельность корпорации;

П – чистая прибыль корпорации за анализируемый период;

ВА – всего активов или валюта баланса.

Рассчитав рентабельность активов корпорации за исследуемый период, можно выяснить какую отдачу получила фирма на каждый вложенный рубль. Введем определения:

· показатель – исходный элемент формулы;

· фактор – рассчитываемый элемент формулы.

Для углубления анализа рентабельности и выявления степени влияния различных факторов на итоговую рентабельность составим мультипликативную модель рентабельности.

В модель должны корректно войти различные факторы, влияющие на итоговый показатель рентабельности. Мультипликативную модель рентабельности активов можно представить в следующем виде:

![]() ,

,

где

ВР – выручка от реализации продукции (без налога на добавленную стоимость);

ТА – текущие активы корпорации;

СК – собственный капитал корпорации;

ВА – всего активов или валюта баланса;

факторы:

ПП = П / ВР – прибыльность продаж (показывает сколько рублей чистой прибыли получено с каждого рубля реализации);

Оа = ВР / ТА – оборачиваемость активов (показывает количество оборотов всего оборотного капитала за анализируемый период);

Км = ТА / СК – коэффициент маневренности в одной из своих модификаций (показывает долю собственного капитала в финансировании оборотного капитала);

Коп = СК / ВА – коэффициент общей платежеспособности (показывает долю собственного капитала в имуществе корпорации).

Выбор именно этих факторов обусловлен двумя причинами:

· во-первых, влияние данных факторов на рентабельность активов корпорации экономически очевидно;

· во-вторых, получить значения показателей можно непосредственно по данным внешней финансовой отчетности.

Немного видоизменив формулу, можно выяснить степень влияния изменения других факторов на изменение рентабельности активов

![]() ,

,

где

показатели:

РР – результат от реализации;

ЗПРП – затраты на производство реализованной продукции;

ТА – текущие активы корпорации;

ВА – всего активов или валюта баланса;

факторы:

Кип = П / РР – коэффициент использования прибыли (показывает какая часть дохода от реализации может быть пущена на выплату дивидендов и на пополнение фондов накопления);

Ррп = РР / ЗПРП – рентабельность реализованной продукции (показывает сумму дохода на каждый рубль, вложенный в производство реализованной продукции);

Оп = ЗПРП / ТА – количество оборотов текущих активов в процессе производства реализованной продукции;

Са = ТА / ВА – структура активов корпорации (показывает какаю часть активов корпорации составляют оборотные средства).

Помимо анализа рентабельности всех вложений корпорации можно провести анализ отдачи на каждый рубль собственных средств или анализ рентабельности собственного капитала.

Факторный анализ рентабельности собственного капитала

Факторный анализ рентабельности собственного капитала (РСК) проводится на основе так называемой Dupont-формулы, устанавливающей взаимосвязь между рентабельностью собственного капитала и тремя основными финансовыми показателями корпорации, иллюстрирующими эффективность деятельности корпорации с точки зрения акционеров: прибыльностью продаж, оборачиваемостью всех активов и финансовым рычагом в одной из его модификаций:

![]() ,

,

где

показатели:

П – чистая прибыль;

ВР – выручка от реализации продукции без НДС;

ВА – всего активов;

СК – собственный капитал;

факторы:

ПП = П / ВР – прибыльность продаж;

Оа = ВР / ВА – оборачиваемость всех активов;

ФР = ВА / СК – коэффициент капитализации, показывающий структуру источников (пассивов).

Факторный анализ убытков предприятия

Прежде всего, необходимо наиболее полно выяснить факторы, обеспечившие прибыль, и причины, приведшие к убыткам.

Убытки предприятия могут возникать из-за низкого объема производства продукции, относительно высоких производственных затрат, общехозяйственных и коммерческих расходов. Более скрупулезное исследование причин убытков требует применения тех или иных приемов факторного анализа (рис. 25).