Методы и принципы регулирования социально-трудовых отношений на предприятиях в условиях кризиса

10

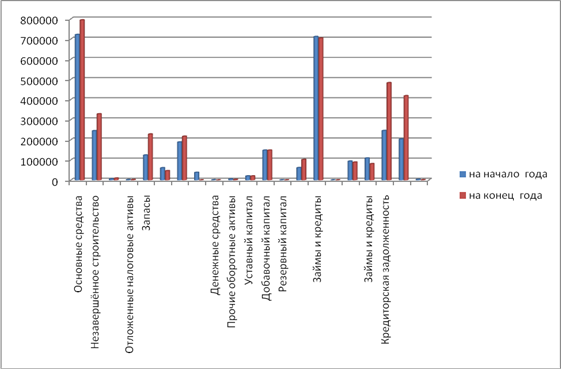

Рисунок 9 – Анализ бухгалтерского баланса

По данным проведенного анализа бухгалтерского баланса видно, что ОАО ПКФ «Воронежский керамический завод» по показателям произошло

В части НДС по приобретённым ценностям произошло снижение на 31,71%, что в денежном эквиваленте составило 14 623 тыс. руб., что говорит о том, что предприятие не имеет тенденции к увеличению задолженности перед бюджетом.

В части краткосрочных финансовых вложений произошло снижение денежных средств на 37182 тыс. руб., то есть, имея излишек ликвидных активов, предприятие отказывалось от доходов, приносимых финансовыми инвестициями.

Вместе с тем произошло снижение величины денежных средств на 655 тыс. руб., что свидетельствует о снижении обеспеченности предприятия наиболее ликвидными средствами платежа – денежными средствами.

Вышеперечисленные изменения не могли не оказать влияние на структуру оборотных активов, так же снизились и прочие оборотные активы на 2188 тыс. руб., то есть если на начало периода на долю денежных средств приходилось только 1,9%, то на конец анализируемого периода 0,03%, при этом доля денежных средств на расчетном счете снизилась в 23 раза.

Данные обстоятельства не могли, не отразится на платежеспособности предприятия.

Опасность для финансового положения организации представляет значительный перекос в структуре активов и пассивов фирмы. Так в активах чрезмерно большой удельный вес занимают запасы, а в пассивах - кредиторская задолженность, что отрицательно сказывается на ликвидности и финансовой устойчивости организации.

А также этот вывод подкрепляется отрицательной тенденцией к росту данных показателей в течение отчетного периода: запасы выросли на 104213 тыс. руб., или 45,62 % общего роста валюты актива баланса, кредиторская задолженность выросла на 237636 тыс. руб., что составило 49,19% общего роста валюты пассива баланса.

Значительное увеличение доли оборотных средств в имуществе на конец 2006 года, составляющее 72594 тыс. руб. может свидетельствовать о формировании более мобильной структуры активов, способствующей ускорению оборачиваемости средств организации.

Показатели, характеризующие финансовое состояние можно условно разделить на группы, отражающие различные стороны финансового состояния предприятия.

Оценка финансового состояния и его изменения за отчетный период по сравнительному аналитическому балансу, а также анализ показателей финансовой устойчивости составляют заключительный блок и сущность анализа финансового состояния предприятия.

В ходе анализа для характеристики различных аспектов финансового состояния применяются как абсолютные показатели, так и финансовые коэффициенты, представляющие собой относительные показатели финансового состояния, которые рассчитываются в виде отношений абсолютных показателей финансового состояния. Согласно классификации одного из основателей балансоведения, рекомендовавшего в 20-х годах исследовать динамику и структуру финансового состояния предприятия при помощи сравнительного аналитического баланса, относительные показатели финансового состояния подразделяются на коэффициенты распределения и коэффициенты координации.

Сравнительный аналитический баланс получается из исходного баланса путем добавления его показателями структуры, динамики и структурной динамики вложений и источников средств предприятия за отчетный период.

Таблица 8

Показатели, характеризующие финансовое состояние предприятия

|

Показатель |

Методика определения |

На начало периода |

На конец периода |

|

1. Общая стоимость имущества организации |

Баланс – Убытки |

443088 |

1188283 |

|

2.Стоимость иммобилизованных средств |

Итог I раздела Баланса |

974630 |

1135025 |

|

3. Стоимость оборотных активов (мобильных средств) |

Итог II раздела Баланса |

420354 |

495286 |

|

4. Величина собственного капитала |

Итог IV раздела Баланса |

806261 |

794226 |

|

5. Величина заемного капитала |

Сумма итогов V и VI разделов Баланса |

358366 |

565433 |

|

6. Величина собственного оборотного капитала |

{I–(IV + V)} итогов разделов Баланса |

616264 |

569592 |

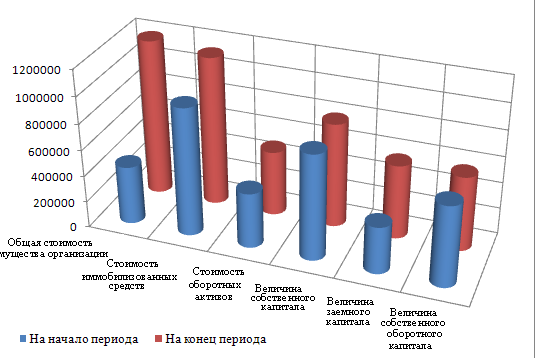

Рисунок 10 – Характеристика финансового состояния предприятия

Из графика, представленного на рисунке 10 видно, что за исследуемый период, у предприятия произошел рост по всем показателям. Даже в части заемного капитала, что говорит о положительном для предприятии времени, раз ему дают ссуды, значит оно не находится в стадии критического состояния.

В целях достоверной оценки ликвидности активов надо иметь в виду что не все активы ликвидны в равной мере, с учетом этого говорят о структуре активов.

Активы предприятия в зависимости от степени ликвидности (скорости превращения в денежные средства) делятся на 4 группы, которые обозначаются А1, А2, А3, А4.

Эти группы структуры активов используются при анализе финансового состояния предприятия для расчета финансовых коэффициентов.

Группа А1 структуры активов

Наиболее ликвидные активы с минимальным сроком превращения в деньги.

К ним относятся: наличные деньги в кассе и средства на расчетных счетах, которые могут быть использованы для выполнения текущих расчетов немедленно. В эту группу также включают краткосрочные финансовые вложения. Формула для А1 по статьям баланса имеет вид:

А1 = стр. 250 + стр. 260

Группа А2 структуры активов

Быстро реализуемые активы, для обращения которых в наличные средства требуется определенное время.

В эту группу включается дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты. Формула для А2 по статьям баланса имеет вид:

А2 = стр. 240

Группа А3 структуры активов

Медленно реализуемые активы. Наименее ликвидные активы - это запасы, дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты, налог на добавленную стоимость по приобретенным ценностям, и прочие оборотные активы. Формула для А3 по статьям баланса имеет вид: