Риск и неопределнность в деятельности банковского менеджера

4

Область знаний и деятельности, противостоящая потерям – и есть управление рисками, или риск-менеджмент. Цель этой деятельности состоит в том, чтобы рационально минимизировать разрушительные последствия потерь.

2.3. Функции риск-менеджмента определяют по-разному. В специальной литературе встречаются «узкие» определения этой деятельности как части управления программой страхования фирмы от имущественных, персональных рисков и рисков ответственности. Наша точка зрения более близка к «широкому» определению риск-менеджмента, поскольку управление коммерческой организацией включает не только материальную и финансовую составляющие, но и широкий спектр задач социального, экономического, психологического характера. В то же время риск-менеджмент – это одна из специализированных функций управления, которая стала осознаваться как таковая по мере усложнения деловой среды, усиления конкуренции, усиления турбулентности экономики, увеличения масштабности потерь в случае наступления чрезвычайных непредвиденных ситуаций и появления технических средств наблюдения, обработки данных и мониторинг рисков. Во времена автора функционального подхода в управлении Анри Файоля, риски относились в основном к таким сферам, где господствовало традиционное страхование. Финансовые потери в те времена бывали очень значительными, но к концу XX в. эти масштабы и стоимость страхования стали настолько велики, что постоянная работа особых профессионалов стала экономически оправданной. Это привело к тому, что в самой середине века, в 1950 г., с возникновением профессиональной Ассоциации риск-менеджеров – эта профессия была признана, и связанную с нею работу теоретики стали выделять в отдельную функцию управления.

Итак, управление риском – это одна из функций управления. Как и прочие функции, она должна обеспечивать движение организации к ее систематизирующим целям. Вопрос о целях коммерческой организации обсуждается уже около полутора веков, и до сих пор не утратил своей содержательности и некоторой спорности. Дело в том, что различные цели фирмы (прибыль, рост, служение обществу, максимизация богатства, благосостояния акционеров, текущая рыночная стоимость фирмы и т.д.) независимо и их значение для фирмы изменяется в зависимости от того, на каком этапе жизненного цикла находится фирма или продукция. В целях данного исследования нам наиболее близко следующее определение генеральной цели фирмы. Целью фирмы, в конечном счете, является устойчивый долгосрочный и гармоничный рост благосостояния сообщества, имеющего интересы в данной фирме. Для того чтобы на протяжении своей жизни регулярно достигать этой цели, коммерческая единица должна постоянно добиваться более приземленной цели, а именно выживать в столкновениях с потенциальными потерями. Кроме выживания руководство фирмы может ставить и задачу предотвращения разнообразных потерь, которые могут прерывать производственный процесс, замедлять рост, ослаблять финансовую мощь, снижать прибыли, уменьшать денежные притоки и т.д. Короче, риск-менеджмент занимает важное место в генеральном управлении, – минимизирует потери от совокупности опасностей, с которыми сталкивается коммерческая организация. ХАЗИК

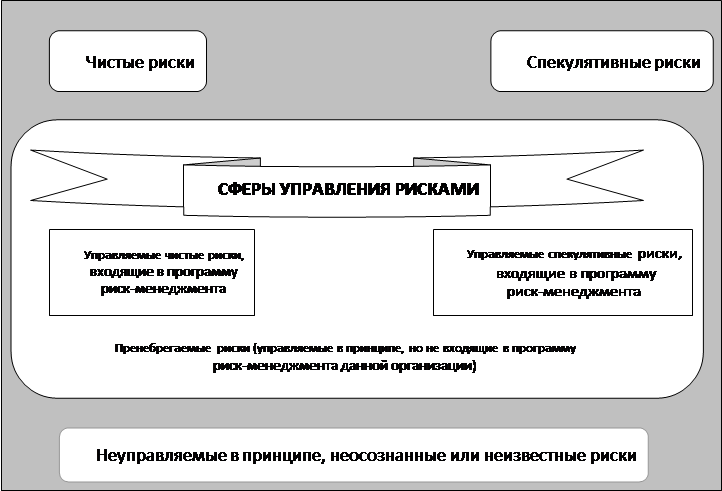

В определениях и исследованиях сферу риск-менеджмента ограничивают только случайными потерями. Это исторически связано с тем, что данная сфера управленческой науки вышла из теории и практики страхования и техники производственной безопасности. Здесь имеют дело в основном с уже упоминавшимися чистыми рисками, при которых возможны только два исхода: потери и отсутствие потерь. Наилучшее, чего может добиться организация или физическое лицо при работе с чистым риском, - сохранить статус-кво. Это касается таких событий, как природные бедствия, технические аварии, заболевания персонала и защита от обвинений в суде. На наш взгляд, это устаревающий подход. В реалиях современности нельзя упускать такие выходящие за рамки «узкого» подхода явления и экспозиции, при которых возможны три исхода, а не два: потеря, выигрыш, отсутствие потери и выигрыша. Выигрыш – это «спекулятивный» риск. Многие риски в бизнесе являются именно спекулятивными. Весь бизнес на этой основе можно даже определить как деятельность по оценке и принятию рисков в надежде получить выигрыш. Продвижения новой или усовершенствованной продукции на рынок, снижение цены для привлечения новых покупателей, покупка или продажа финансовых инструментов и многое другое предприниматель делает именно в стремлении к выигрышу. Но ведь на этом деле можно и проиграть, причем проиграть, даже не совершив ошибки. Такова природа делового риска. Изменение экономических законов может быть неблагоприятным, непредсказуемым или ожидаемо благоприятным. Общеэкономическая или отраслевая рецессия и кризис могут оказаться для кого-то и выгодными. Тот, кто умеет чувствовать и диагностировать спекулятивный риск и готовится к потрясениям, в эпоху катаклизмов может не только выживать, но и преуспевать, способствуя тем самым выходу экономики из кризиса. Этот класс рисков вряд ли стоит исключать из сферы интереса и ответственности системы управления рисками в коммерческой организации.

Другая теоретическая крайность состоит в том, что сферу упомянутой ответственности включаются вообще все риски организации. Этот подход очевидно неправильный. Стратегические ошибки при принятии решений на высшем уровне управления организацией могут разрушить ее, но за них риск-менеджер как таковой отвечать не может. Хотя и здесь имеющиеся у него опыт и квалификация обнаружения и анализе опасностей могут пригодиться. Отсюда следует, что хотя риск-менеджер не является высшим руководителем организации, он находиться в первых рядах помощников высшего руководства.

Итак, современные организации в бизнесе нуждаются в управлении рисками всех типов, но риск-менеджмент не покрывает полностью ни одного из этих полей. Соотношение между множеством видов риска с точки зрения риск-менеджера показано нами на рис. 1. Вряд ли возможно эффективно управлять только чистыми и только спекулятивными рисками, они часть одного и того же – системы рисков, рискового профиля данной организации. Для принятия решения здесь нужно знать общую способность организации к выживанию в случае потерь, а также распределение ее активов по экспозициям всех видов риска. Функция управления риском чрезвычайно близка к комплексу функций финансового управления. Деятельность по финансовому управлению осуществляется в системах административного управления постоянно и функционально.

Рис. 1 Соотношение между видами риска с точки зрения риск-менеджмента

2.5.Современность влияет скорее на методологию и развитие технического обеспечения финансовой деятельности, чем на ее организацию. Поэтому классификация функций финансового управления почти во всех организациях приблизительно одна и та же.

1. Функции, ведущие к ликвидности: предсказание денежных потоков; поиск и мобилизация фондов извне; мобилизация и оптимизация внутренних фондов; управление внутренними денежными потоками.