Анализ направлений развития компании на основе формирования ее миссии и стратегических целей

2

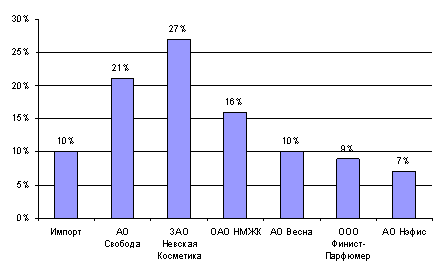

Ситуация к концу 2009 года представлена на рис. 2:

Рис. 2 Распределение долей рынка

стратегия миссия цель финансовый

Производственные мощности предприятия в настоящее время позволяют полностью обеспечить мылом хозяйственным и туалетным потребителей, как в Приморском крае, так и за ее пределами и вырабатывать порядка 1 300 т мыла ежемесячно, среднесписочная численность предприятия составляет около 160 человек.

В настоящее время ООО «Финист-Мыловар» обслуживается в трех банках:

1) Альфа - банк;

2) ОАО "Воронежпромбанк";

3) ОАО «Московский Международный Банк».

Финансовый анализ состояния предприятия ООО «Финист-Мыловар»

Анализ имущественного положения организации и оценку эффективности использования ее ресурсов проведем с использованием бухгалтерского баланса (форма № 1) и отчета о прибылях и убытках (форма № 2). Бухгалтерский баланс характеризует в денежной оценке финансовое положение организации по состоянию на отчетную дату. По балансу характеризуется состояние материальных запасов, расчетов, наличие денежных средств, инвестиций [7, с.56].

Данные баланса необходимы собственникам для контроля над вложенным капиталом, руководству организации при анализе и планировании, банкам и другим кредиторам – для оценки финансовой устойчивости.

В Концепции бухгалтерского учета в рыночной экономике России даны определения активов, обязательств и капитала.

Активами считаются хозяйственные средства, контроль над которыми организация получила в результате свершившихся фактов ее хозяйственной деятельности и которые должны принести ей экономические выгоды в будущем.

Обязательством считается существующая на отчетную дату задолженность организации, которая является следствием свершившихся проектов ее хозяйственной деятельности и расчеты по которой должны привести к оттоку активов.

Капитал представляет собой вложения собственников и прибыль, накопленную за все время деятельности организации.

В бухгалтерском балансе активы и обязательства представлены с подразделением в зависимости от срока обращения (погашения) как краткосрочные (запасы, дебиторская задолженность, денежные средства, кредиторская задолженность) и долгосрочные (основные средства, нематериальные активы, долгосрочные займы). Активы и обязательства представляются как краткосрочные, если срок обращения (погашения) по ним не более 12 месяцев после отчетной даты или продолжительности операционного цикла, превышающей 12 месяцев. Все остальные активы и обязательства представляются как долгосрочные.

В соответствии с ПБУ 4/99 бухгалтерский баланс объединяет средства в активе по разделам:

- «Внеоборотные активы»,

- «Оборотные активы», а источники образования этих средств по разделам:

- «Капитал и резервы»,

- «Долгосрочные обязательства»,

- «Краткосрочные обязательства».

Каждый раздел баланса объединяет группу статей.

Согласно действующим нормативным документам баланс в настоящее время составляется в оценке нетто. Итог баланса дает ориентировочную оценку суммы средств, находящихся в распоряжении предприятия. Эта оценка является учетной (балансовой) и не отражает реальной суммы денежных средств, которую можно выручить за имущество, например, в случае ликвидации предприятия. Текущая «цена» активов определяется рыночной конъюнктурой и может отклоняться в любую сторону от учетной, особенно в период инфляции [17, с.78].

Характеризуя бухгалтерский баланс ООО «ФИНИСТ-МЫЛОВАР» за период 2007-2009 можно отметить, что на протяжении трех лет уставный капитал организации не изменялся и составляет 10 тыс. руб. В период с конца 2007 года и до конца 2009 года активы представлены основными средствами, незавершенным строительством, производственными запасами, краткосрочными финансовыми вложениями, денежными средствами, дебиторской задолженностью и прочими оборотными активами. В составе средств, которыми располагает предприятие, на начало 2008 года оборотные активы значительно превышали внеоборотные, и к концу 2008 года оборотные активы стали существенно превышать сумму внеоборотных активов. К концу 2009 года наибольший удельный вес в активах предприятия заняли оборотные средства 86,21%. (Приложение А)

Источниками средств данной организации являются уставный капитал и краткосрочные обязательства, которые представлены займами и кредитами, а также кредиторской задолженностью. К концу 2009 года краткосрочная кредиторская задолженность заметно увеличилась по сравнению с 2007 и 2008 годами и стала составлять наибольшую часть краткосрочных обязательств.

При анализе бухгалтерской (финансовой) отчетности необходимо определить ликвидность баланса. Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Ликвидность активов определяется как величина, обратная времени, необходимому для превращения их в денежные средства. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их ликвидность.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

Изучение отчета о прибылях и убытках позволяет увидеть порядок формирования конечного финансового результата предприятия, величину этого результата как от реализации товаров, продукции, работ, услуг, так и от прочих операций, сумму причитающихся платежей бюджету по налогу на прибыль и другим налогам из чистой прибыли, а также сумму остающейся в распоряжении предприятия чистой прибыли. Все эти данные пользователю представляются за отчетный и предыдущий годы, что обеспечивает еще возможность сравнения соответствующих показателей за два года.

Так, по отчетам о прибылях и убытках ООО «ФИНИСТ-МЫЛОВАР» за 2007-2009 гг. можно сказать, что у организации в период с 2007 года по 2009 год выручка от продажи товаров, продукции, работ, услуг с каждым годом становилась больше, но в тоже время и значительно увеличивалась и себестоимость продукции. По сравнению с 2007 годом в 2009 году выручка выросла на 154514 тыс. руб. Организация в 2007 году имела от реализации товаров прибыль в сумме 2611 тыс. руб., а в 2008 году – 3220 тыс. руб. В течение 2009 года предприятие получило убыток от основной деятельности в размере 1205 тыс. руб. Но за счет прочих доходов предприятие компенсировало затраты и в итоге прибыль до налогообложения составила 1618 тыс. руб. (Приложение Б)

Все это свидетельствует об положительных изменениях в деятельности предприятия.

Вертикальный (структурный) анализ – это представление бухгалтерской (финансовой) отчетности в виде относительных величин, которые характеризуют структуру итоговых показателей. Вертикальный анализ может проводиться по исходной отчетности или агрегированной. Преимущества такого вида анализа отчетности также очевидны при сравнении отчетов.