Методика повышения эффективности управления холдингом

3

Реализация проекта изменяет потребность предприятия в сырье, материалах и комплектующих изделиях, это сказывается не только на затратах на производство продукции, но и на размерах запасов и счетов к оплате.

На каждом шаге расчетного периода должны проверяться финансовые показатели предприятий региона, учитываемые при принятии решения о начале процедуры банкротства (например, чистые активы). Достижение предельных значений соответствующих показателей должно быть отражено в организационно-экономическом механизме проекта как одно из условий его прекращения.

В проектах, реализуемых на действующих предприятиях региона, предусматривается использование ранее созданных основных средств. В расчетах эффективности "приростным методом" и по холдингу в целом это обстоятельство учитывается по-разному.

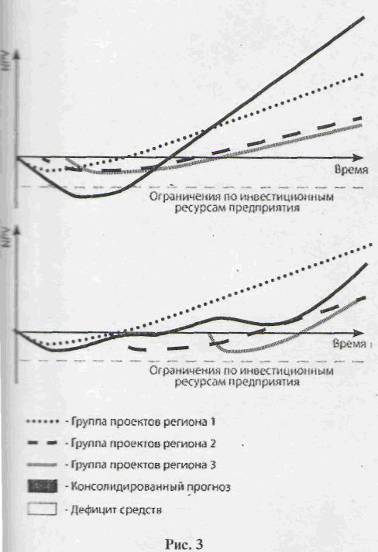

Консолидированный прогноз по региону с учетом новых проектов и консолидированный прогноз по региону без учета нового проекта являются базой для определения характеристик нового проекта (рис.4).

При принятии решений в части утверждения инвестиционного портфеля, отдельных решений по крупным проектам, решений о закрытии / корректировке действующих проектов, запуске новых проектов необходим анализ вариантов расчетов, согласование решений на комитетах, утверждение решения на совете директоров, принятие решения президентом.

Мониторинг предприятий замыкает цикл и служит базой для стадии "Сбор информации".

Предприятия разрабатывают предложения в части:

инвестиционных и производственных планов;

бизнес-планов;

реструктуризации активов.

На уровне управляющих компаний холдинга проводятся экспертиза по направлениям деятельности сценарный анализ и оценка эффективности. Hа уровне холдинга проводятся экспертиза и корректировка на соответствие стратегии компании, в том числе финансовой.

Далее следует оптимизация программ на всех уровнях. На уровне компании в целом - оптимизации денежного потока и повышение инвестиционной привлекательности.

На уровне региональных групп - согласование региональных ресурсов и согласование ритмики в следующем порядке:

согласование ресурсной базы;

оптимизация и согласование ритмики по регионам;

оценка себестоимости по объектам;

учет взаимного влияния проектов.

На уровне предприятия - внутренняя оптимизация по видам деятельности и проектам:

факторный анализ;

привязка к объектам и видам деятельности;

оценка себестоимости по объектам;

оценка по наиболее критичным факторам издержкам);

выявление нарушений технологического процесса.

На стадии исполнения производственных планов и программ следует анализ результатов: план факторный анализ; диагностика и корректировка и оптимизация планов и структуры активов; выборочный бизнес-аудит; выявление активов, вызывающих проблемы; определение проектов, требующих значительного объема инвестиций.

Далее идут оптимизация и корректировка по результатам выполнения программ на перечисленных уровнях. В результате оптимизации формулируются предложения:

по перераспределению региональных ресурсов для достижения максимального эффекта;

по построению эффективных производственных программ на основе внутренней оптимизации;

по вычленению и сбросу неэффективных ресурсов и активов.

Таким образом, получается замкнутый цикл, направленный на повышение эффективности деятельности компании в части управления активами. Для оптимизации и корректировки выполнения программ на перечисленных уровнях используется различный инструментарий. Проведение реформы управления инвестиционной деятельностью не может быть успешным, если не затронет всех уровней управления, при этом основой изменения должны стать предприятия группы. Начиная с уровня отдельного предприятия или бизнес-единицы, требуется внедрение методик, позволяющих обеспечить принятие обоснованных инвестиционных решений. Стратегический анализ предполагает проведение многопараметрического анализа, построение стратегических карт в целях определения наиболее привлекательных для инвестиций объектов.

Вертикальная оптимизация использования активов определяется от "месторождения / производственного участка / заправки" до уровня дивизиона. Региональная и дивизиональная оптимизация инвестиционных программ включает планирование на основе математических методов: построение дерева целей, оценка рисков, интервальная оценка и анализ чувствительности, сценарная оценка (анализ). Например, проектный подход, примененный к инвестиционным программам ряда предприятий нефтегазового комплекса в 2002 - 2004 гг., показал, что только один проект (из рассматриваемых 30 проектов) дал отрицательный чистый дисконтированный доход - бурение 10 скважин на месторождении. Средний период окупаемости нового бурения - 4,5 года после ввода скважин. В целом программа по новому бурению сбалансирована, т.е. эксплуатационное бурение ведется на наиболее эффективных месторождениях. У эффективности нового бурения существует необходимый запас прочности. Так, при снижении на 10% расчетных дебитов срок окупаемости увеличивается в среднем на 0,5 года. План-фактный анализ показал, что фактические переменные издержки оказались в 3 раза выше плановых - это 17% отклонений.70% отклонений вызвано неправильным прогнозом сбыта страны. В условиях экономической стабильности общего роста благосостояния эти компании являются практически независимыми. Однако в условиях изменения макроэкономических тенденций, значительных колебаний мировых цен на энергоносители, наступления катастрофических событий климатического и экологического характера, ряда других событий, как показали события финансового кризиса 1997-1998 гг. и некоторые другие аналогичные события, экономическое поведение этих компаний становится очень похожим. Они становятся зависимыми в том смысле, что резко возрастает возможность влияния итогов деятельности, результатов управления в этих условиях одной компании на состояние дел в некоторых других, внешне никак не связанных друг с другом компаний. Так, в результате банкротства одной компании резко возрастает вероятность ухудшения состояния или даже банкротства других компаний.

Таким образом, возникает необходимость в разработке методов управления ресурсами компании, позволяющих учитывать описанные выше особенности бизнес-структуры предприятий современной России, а также их характерного поведения. в различных условиях ведения бизнеса. Итак, как было сказано выше, первоочередной задачей, которая стоит перед менеджментом компании в стабильные периоды деятельности, является распределение поступающей прибыли. Оптимизация финансовых потоков при этом еще может проводить в рамках имеющейся инфраструктуры. Если ресурсы бизнес-структуры не исчерпаны, т.е. не достигнуты предельные значения casual bounds то аллокацию (распределение поступающих средств) можно проводить в рамках существующей бизнес-структуры. Например, увеличивать устав-капитал, осуществлять поглощение и слияние с аналогичными компаниями, проводить необходимые выплаты и т.д. В случае исчерпания ресурсов структуры необходимо произвести реаллокацию - процедуру, направленную на изменения самой бизнес-структуры компании. Она может состоять о в продаже уже исчерпавшей себя в дальнейшем развитии части бизнеса, реорганизация которой чрезмерно дорога (покупка и замена дорогостоящего оборудования, высокие амортизационные расходы и т.д.), но по-прежнему он стабильно доходный, либо в расширении структуры путем выхода в новые сферы деятельности, создания новых лов, а также выхода на новые рынки сырья и сбыта. предложения новых продуктов.