Критерии оценки эффективности инвестиционных проектов

6

DPP1 = 2,4 года (51,6/21,5); DPP2 = 42,0/12,5).

Эти данные подтверждают значение проекта № 1 для инвестора. Характеризуя параметр «дисконтированный период окупаемости», необходимо отметить, что он может быть использован не только для оценки эффективности капитальных вложений, но и для уровня инвестиционного риска, связанного с ликвидностью. Это вызвано тем, что чем длительнее период реализации проекта до полной его окупаемости, тем выше уровень инвестиционного риска и ниже ликвидность долгосрочных инвестиций. Недостаток данного параметра состоит в том, что при его расчете не учитывают те денежные потоки, которые образуются после периода полной окупаемости капитальных вложений. Так, по проектам с длительным сроком эксплуатации после наступления периода окупаемости может быть получена большая сумма чистой текущей стоимости, чем по проектам с коротким сроком окупаемости.

Внутренняя норма доходности, или маржинальная эффективность капитала (IRR), является наиболее сложным показателем для оценки эффективности реальных проектов. IRR характеризует уровень прибыльности (доходности) проекта, выражаемый дисконтной ставкой, по которой будущая стоимость денежных поступлений от проекта приводится к настоящей стоимости авансированных средств.

При единовременном вложении капитала (в течение года) внутреннюю норму доходности (IRR) можно вычислить по упрощенному алгоритму:

IRR = NPV/IC х 100, где NPV – чистый приведенный эффект; IC – инве6тиции (капиталовложения в данный проект).

Экономическое содержание IRR заключается в том, что все доходы и затраты по проекту приводят к настоящей стоимости не на основе задаваемой извне дисконтной ставки, а на базе внутренней нормы доходности самого проекта. В приведенном выше примере (табл. 1 и 2) по проекту № 1 необходимо найти размер дисконтной ставки (Г), по которой настоящая стоимость денежных поступлений (64,5 млн. руб.) за три года будет приведена к сумме вкладываемых средств (51,6 млн. руб.). Размер ВНД составляет 25,0% [(12,9/51,6)х100]. При таком значении ВНД настоящая стоимость денежных поступлений (64,5 млн. руб.) сравняется с суммой инвестиций (51,6 млн. руб.), а чистый приведенный эффект (NPV) проекта № 1 будет равен нулю (51,6 – 51,6).

Аналогичным путем находят ВНД (IRR) проекта № 2. Она равна 19,3% [(8,1/42,0)х100].

Эти данные подтверждают приоритетное значение проекта № 1 для его инициатора.

В теории инвестиционного менеджмента внутренняя норма доходности выражает ставку рентабельности, при которой настоящая стоимость денежных поступлений от проекта (Cash Flow, CF) равна настоящей стоимости капитальных затрат, т.е. величина NPV равна нулю. Это означает, что все капитальные затраты окупились. В данном случае имеем IRR = Г, при котором NPV = f (Г) = 0.

При разновременном осуществлении капитальных вложений в данный проект, IRR находят из уровня:

n

∑CFК/(1+Г)К = 0,

К=0

где CFК – сумма денежных потоков по шагу К общего периода реализации проекта; IRR – внутренняя норма доходности по проекту, доли единицы; n – число интервалов (лет) в общем расчетном периоде; К = 0 – нулевой (исходный) период осуществления капитальных затрат.

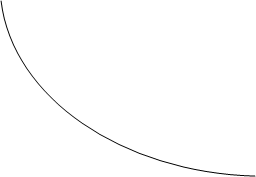

Чтобы лучше изучить экономическую природу критерия IRR, построим график данного показателя (рис. 1)с помощью следующей функции.

NPV![]()

у = f (Г)

у = f (Г)

у = ∑СFК

![]()

![]()

![]()

![]()

0 5 10 15 Г, %

Рис. 1 График NPV инвестиционного проекта

Из графика следует, что отток денежных средств (капиталовложений) сменяется их притоком в сумме, которая превышает их отток. Поэтому приведенная функция (y = f(Г)) является убывающей, т.е. с увеличением Г кривая функции стремится к оси абсцисс и пересекает ее в некоторой точке, называемой внутренней нормой доходности (IRR).

Для нахождения ВНД (IRR) рекомендуют использовать следующую стандартную формулу:

IRR = Г1 + NPV1/(NPV1 – NPV2) х (Г2 – Г1), где Г1 – значение выбранной ставки дисконтирования, при которой NPV1>0 (NPV1<0); Г2 – значение выбранной ставки дисконтирования, при которой NPV2<0 (NPV2>0).

Точность вычислений зависит от длины интервала между дисконтными ставками (Г1 и Г2). Наиболее благоприятного значения IRR достигает, если длина интервала минимальна (равна 1%). Например, 10-11%; 11-12%; 12-13% и т.д.

В инвестиционный портфель отбирают проекты с IRR большей, чем средневзвешенная стоимость капитала (WACC), принимаемая за минимально допустимый уровень доходности (IRR > WACC). При условии, что IRR < WACC, проект отвергают.

Из отобранных проектов предпочтение отдают наиболее прибыльным (с максимальной суммарной стоимостью чистого приведенного эффекта – NPV, если ограничен капитальный бюджет инвестора), из которых формируют инвестиционный портфель предприятия.

Показатель внутренней нормы доходности наиболее применим для сравнительной оценки проектов в рамках более широкого диапазона случаев. Например, его можно сравнивать с:

1. уровнем рентабельности активов (имущества) в процессе текущей деятельности предприятия;

2. средней нормой доходности инвестиций данного предприятия;

3. нормой доходности по альтернативным видам инвестирования (по депозитным вкладам в банках, по государственным облигационным займам и т.д.).

Поэтому любое предприятие (инвестор) вправе установить для себя приемлемую величину внутренней нормы доходности. Проекты с более низким назначением данного показателя инвестор отвергает как не соответствующие требованиям эффективности реальных инвестиций.

Модифицированный метод внутренней нормы доходности (MIRR) представляет собой усовершенствованную модель IRR. Он дает более правильную оценку ставки дисконтирования и снимает проблему множественности нормы доходности на различных шагах (этапах) оценки проекта. Содержание метода заключается в следующем:

1) вычисляют суммарную дисконтированную стоимость всех оттоков и суммируют наращенную стоимость всех притоков денежных средств;

2) дисконтирование и наращение осуществляют по цене источника финансирования проекта (Cost of Capital, CC);

3) устанавливают коэффициент дисконтирования, который уравновешивает суммарную приведенную стоимость оттоков и терминальную стоимость притоков.

Этот коэффициент принимают за MIRR. Расчетный алгоритм имеет вид:

n n

∑COFК/(1+Г)К = (∑CIEК х (1+Г)n-К)/(1+MIRR)К; PVинвестиций = TV/(1+MIRR)n,

К=0 К=0

где COFК – означает отток денежных средств и инвестиций в периоде К; Г – цена источника финансирования данного проекта, доли единицы; MIRR – ставка дисконтирования, которая уравновешивает PV инвестиций и терминальную стоимость притока денежных средств (TV); CIEК – приток денежных средств в периоде К.