Как управлять холдингом на основе финансовой структуры

2

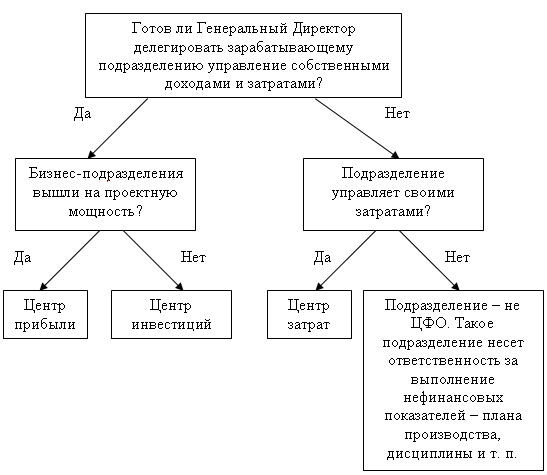

В зависимости от полномочий и ответственности руководителей структурная единица может быть центром инвестиций, центром прибыли или центром затрат.

Центр инвестиций – подразделение, руководитель которого несет финансовую ответственность за выполнение утвержденного по его подразделению бизнес-плана, то есть отвечает за выполнение плана дисконтированных денежных потоков.

Центр прибыли – подразделение, руководитель которого отвечает за прибыль своей бизнес-единицы.

Центр затрат – подразделение, руководитель которого отвечает за выполнение поставленных задач в рамках выделенного бюджета затрат.

Иногда выделяют и другие центры – например, центр доходов, центр учета. Каждое предприятие может выбрать подходящую именно ему классификацию или разработать свою. Главное, чтобы все на предприятии понимали, чем одни центры отличаются от других, кто за что отвечает и как оценивается работа каждой структурной единицы.

Схема принятия решения по финансовой структуре

Рассказывает практик

Роман Лиманов, финансовый директор холдинга «Солигран», Москва

У нас три бизнес-единицы: управляющая компания в Москве и две производственные площадки в регионах. С точки зрения распределения по центрам финансовой ответственности центром прибыли является управляющая компания. С одной стороны, она занимается продажами. С другой – осуществляет закупки основного сырья для производства, что составляет от 70 до 85% прямой производственной себестоимости. Однако сказать, что все 100% ответственности за получение прибыли лежат на управляющей компании, было бы неправильно, потому что производство осуществляется в регионах и центр регулирует не всю производственную себестоимость.

Два производственных подразделения нашего холдинга – центры затрат. Они занимаются производством ПВХ-композиций, которые используются в строительстве, для производства панелей, окон и т. п. Недавно в холдинге сменилась команда менеджеров и была намечена реструктуризация. Мы не стремимся наделить предприятия полной финансовой ответственностью за результаты их деятельности.

На нынешнем этапе целесообразнее сосредоточить управление финансами, бюджетный процесс, контроль исполнения бюджетов в управляющей компании. Мы хотели бы сделать акцент на ответственности наших предприятий за полную производственную себестоимость. Сейчас этого не происходит, поскольку закупками значительной части сырья занимается управляющая компания, но в дальнейшем должна сложиться ситуация, когда производственные площадки будут формировать полную производственную себестоимость. Для этого в холдинге внедряется единая система бюджетного планирования и управленческой отчетности. При составлении последней будут использоваться корректировки, чтобы адекватно консолидировать управленческую отчетность всей группы и исключить взаиморасчеты.

Особенности финансового управления в холдингах разного типа

1. Централизованный холдинг

Если управление сильно централизовано, как в описанном выше агропромышленном холдинге, все финансовое управление сводится к проверке выполнения плановых производственных нормативов региональных заводов. В этом случае все грани финансового управления смещаются в сторону управляющей компании. Именно там принимаются ключевые решения, и, значит, качество управленческой отчетности и бюджетов управляющей компании непосредственно влияет на эффективность бизнеса.

Типы холдингов

В зависимости от организационной структуры выделяют следующие типы холдингов:

Горизонтальные холдинги – объединение однородных бизнесов (примеры: общероссийские телекоммуникационные компании, розничные сети). Они представляют собой по сути филиальные структуры, которыми управляет головная компания. Вертикальные холдинги – объединение предприятий в одной производственной цепочке (добыча сырья, переработка, выпуск продуктов потребления, сбыт). Так устроено большинство нефтяных холдингов. Диверсифицированные холдинги – объединение предприятий, напрямую не связанных ни торговыми, ни производственными отношениями (например, АФК «Система», «Базовый элемент», «Альфа-груп»).

По степени централизации холдинги можно расположить между двумя полюсами. На одном полюсе находятся финансовые холдинги. Они состоят из самостоятельных бизнес-единиц, имеющих слабые связи с управляющей компанией. Функции управляющей организации заключаются прежде всего в финансовом контроле, осуществляемом путем бюджетирования прибыли и денежного потока.

На другом полюсе – отраслевые холдинги. Они обычно развивают только одно направление бизнеса, но имеют несколько зарабатывающих подразделений, которые либо работают в разных регионах, либо производят разные товары. Примером могут служить агропромышленные или металлургические корпорации. В таких компаниях управление, как правило, централизовано. Между двумя этими полюсами находятся холдинги, в которых черты финансовых и отраслевых холдингов смешаны в разных пропорциях.

Говорит Генеральный Директор

Евгений Добровольский, генеральный Директор ОАО «Холдинговая компания «Владимирский текстиль»

В финансовой структуре нашего холдинга центрами затрат являются производства, центрами прибыли – торговый дом и закупочная (давальческая) компания. В соответствии с этой схемой показатели промышленных площадок связаны исключительно с их производственной деятельностью – объемом выпускаемой продукции и ее себестоимостью в части затрат на обработку. Директора предприятий озабочены только такими вопросами, как модернизация производства, ремонт, запчасти, заработная плата. Все показатели, связанные с прибылью, – ответственность центров прибыли.

Такая структура позволяет оптимально использовать возможности, существующие сегодня в России. Объективно говоря, на данном этапе производственники не готовы мыслить «коммерчески». Маркетинговое, а тем более стоимостное мышление пока не достигли такого уровня, чтобы директор предприятия, принимая управленческие решения, рассуждал с позиций рынка. Поэтому на сегодняшний день подобная финансовая схема наиболее эффективна и прозрачна – как для топ-менеджмента управляющей компании, так и для собственников.

Мы максимально централизовали принятие в холдинге управленческих решений. Бизнес-единицы самостоятельны только при решении конкретных задач в рамках утвержденных бюджетных лимитов.

К сожалению, пока квалификация региональных менеджеров не позволяет нам шире делегировать финансовую ответственность. Более эффективным оказывается жесткий контроль из центра.

Весной прошлого года бухгалтерский, управленческий учет и бюджетирование в холдинге были объединены и полностью автоматизированы. Для принятия управленческих решений мы разработали систему единой отчетности, правила консолидации данных. Единый регистр управленческого учета обеспечивает нам унификацию всех данных, собираемых на разных предприятиях.

Децентрализованный холдинг

В случае с децентрализованным управлением акцент делается на унификации управленческой отчетности каждой бизнес-единицы с точки зрения методологии и отчетных форм. Перед выстраиванием финансовой структуры такого холдинга необходимо разработать единую для всех бизнес-единиц систему управленческой отчетности и бюджетирования. Если этого не сделать, управленческая прибыль в центрах прибыли будет рассчитана разными методами и результаты работы подразделений невозможно будет сравнить (см. Ошибки при разработке финансовой отчетности в холдинге).